Логистические центры в России

Логистические предприятия в последние годы все чаще оказываются в центре внимания экономического сообщества. Общий оборот европейского рынка логистических услуг составляет более 600 млрд. евро. Примерно 30% логистических функций во всех отраслях экономики ежегодно передается логистическим компаниям. Спрос на услуги логистических операторов формируют промышленность и торговля, которые расходуют на логистику в Европе 120...140 млрд. евро ежегодно.

Логистика в России

К сожалению, российский рынок логистических услуг развит не так сильно. По мнению экспертов, его потенциал оценивается в 120 млрд. USD, причем доля сектора перевозок и экспедирования грузов всеми видами транспорта составляет 55%, сектора складских услуг – 13% и сектора услуг по интеграции и управлению цепями поставок – 32%.

В целом отечественный рынок логистических услуг можно разбить на три сектора: перевозок и экспедирования грузов всеми видами транспорта; складских услуг; услуг по интеграции и управлению цепями поставок.

В настоящее время эффективность цепочки поставок товаров является основным условием обеспечения конкурентоспособности предприятия. Производители-конкуренты не могут снижать непосредственные издержки, связанные с производством, без риска снижения качества. Остается единственный способ экономии – сокращение времени реализации продукта по всей цепочке поставок. Опыт и высокоразвитых стран, и России доказывает, что реализовать современные требования к логистике способны только специализированные компании, и в России уже появился ряд таких логистических провайдеров, например Национальная логистическая компания (НЛК), FM Logistic, Tablogix и др., оказывающие услуги на мировом уровне.

У них накоплен богатый опыт в логистическом управлении, работает высококвалифицированный персонал и есть развитая инфраструктура – складские помещения, транспортно-распределительная сеть, парк транспортных средств, консалтинговые и девелоперские подразделения и др.

Крупные логистические операторы берут на себя выполнение всех логистических задач клиентов и предлагают наряду с хранением и дистрибьюцией услуги по упаковке, сортировке товара, а также информационные, консалтинговые и финансовые услуги. Таким образом, контрактная логистика постепенно превращается в нашей стране в самостоятельную сферу коммерческой деятельности.

| Компания | Склады в Москве и Московской обл.* | Филиалы |

|---|---|---|

| FM Logistic | Химкинский р-н (80 000 м2); Чеховский р-н (45 000 м2) |

Арендованные площади в С.-Петербурге, Екатеринбурге, Ростове-на-Дону, Новосибирске, Иркутске, Хабаровске, Владивостоке (от 1500 до 6000 м2), Киев (6000 м2) |

| РЕВИКО-Руссия | Москва, «Нагатинский терминал» – р-н Южного речного порта (18 000 м2); общая площадь 55 000 м2 | С.-Петербург, Екатеринбург, Ростов-на-Дону, Саратов, Новосибирск |

| НЛК | Терминал «Лесной» и «Рент-центр», Минское ш., д. Бродки (43 000 м2); Логистический парк «НЛК-Химки», г. Химки (80 000 м2) | Екатеринбург, Новосибирск, Ростов-на-Дону |

| TABLOGIX | Строгино (10 000 м2); г. Дзержинский (8800 м2, уже открыта, 27 400 м2 – открытие в течение 2005 г.); г. Щелково, д. Хотово (9800 м2) | Новосибирск (10 850 м2) |

| ЛИТ-Терминал | г. Люберцы (21 000 м2**) | – |

| ТИК «Шерлэнд» | Солнечногорский р-н, территория свободной экономической зоны «Шерризон» (26 000 м2) | – |

| Каскад | г. Орехово-Зуево (25 000 м2) | – |

| Кулон | Москва, ул. 8 Марта (8000 м2), Кулон-Южный, Чертаново-Центральное (8520 м2) | – |

** Общая площадь здания.

Ежегодный рост вводимых в строй складских площадей оценивается в 20...30%, повышается качество и расширяется спектр логистических услуг. Заметно усилился интерес логистических провайдеров к регионам, что связано с проявлением активности там крупных ритейлоров. Практически все заметные игроки расширили географию строительства новых складских комплексов, выйдя за пределы Московской области. Таблицы 1 и 2 иллюстрируют возможности крупных логистических складских и транспортно-экспедиторских провайдеров, работающих на рынке московского региона.

| Компания | Филиалы |

|---|---|

| ATL | Екатеринбург, Иваново, Краснодар, Москва, Новосибирск, Ростов-на-Дону, Самара, С.-Петербург, Саратов |

| Русская логистическая служба | Барнаул, Владивосток, Екатеринбург, Иркутск, Краснодар, Москва, Нижний Новгород, Новосибирск, Пермь, Самара, С.-Петербург, Хабаровск |

| Евроазиатская транспортная группа | Владивосток, Екатеринбург, Забайкальск, Иркутск, Красноярск, Москва, Новосибирск, Челябинск |

| Независимая Энергетическая Компания | Астрахань, Выборг, Москва, Новороссийск, Ростов-на-Дону, С.-Петербург, Таганрог, Южно-Сахалинск |

| ИНФОКОМ | Владивосток, Екатеринбург, Курган, Москва, Новосибирск, Омск, Пермь, Санкт-Петербург, Тюмень, Челябинск |

Логистические центры

Логистические центры (парки) – это рыночные предприятия, осуществляющие координацию логистического (складского и транспортного) обслуживания и информационного обеспечения, а также их контроль. В последние годы о настоятельной необходимости их создания в России говорят всё чаще. Возведение крупных логистических центров – завтрашний день логистического рынка в России и один из главных факторов снижения арендных ставок складских помещений и стоимости предоставляемых логистических услуг. Логистические парки, объединяя на одной платформе компании разных отраслей и транспортные коммуникации, устанавливают качественно новые стандарты в концепциях развития, дизайне и управлении логистикой.

Решение о строительстве, как правило, предполагает знание объемов грузопотоков данного региона, тенденций развития потребительского спроса и оценку текущей себестоимости строительства сооружений, которые составят в дальнейшем структуру логистического центра и/или парка. Рост инвестиций в строительство складов, планируемый на ближайшие годы, должен способствовать появлению на российском рынке не только иностранных девелоперов, но и российских. Рост инвестиций также послужит причиной строительства новых складских площадей, соответствующих классу А. В дальнейшем борьба за арендатора позволит девелоперам привлекать клиентов высококлассными технологическими решениями, сервисом и комплексным обслуживанием, включая круглосуточную техническую помощь и контроль за безопасностью объекта.

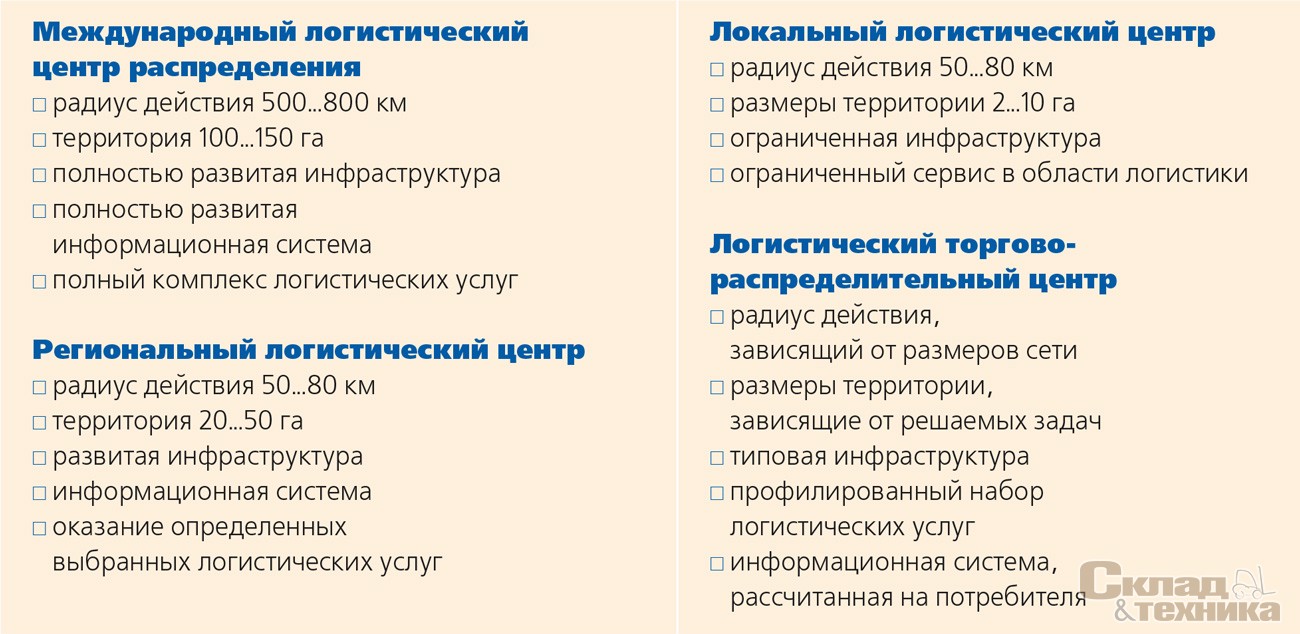

Логистические центры распределения в зависимости от выполняемых задач и функций можно разделить на следующие категории:

- международные логистические центры распределения (International Logistics Center of Distribution – LCD);

- региональные логистические центры распределения (RLCD);

- локальные логистические центры распределения (LLCD);

- логистические торгово-распределительные центры (Trade Logistics Center of Distribution – TLCD);

- центры логистических услуг (Center of Logistics Service – CLS).

Примерная структура логистического центра международного масштаба показана на диаграмме. Кроме того, на этих площадях должны быть организованы таможенные посты и парки автомобильного транспорта, привлечены экспедиционные фирмы, экспертные и финансовые организации, созданы торговые объекты, связанные с обслуживанием, объекты информационного обеспечения, охранные агентства, построены мотели и рестораны.

В некоторых районах московского региона уже начался процесс формирования логистических центров.

Наиболее крупные проекты складских комплексов, реализованные в Московском регионе в 2004 г:

- Национальный логистический парк «НЛК-Химки» (Ленинградское ш., 67 км от МКАД, класс А, первая очередь 30 тыс. м2)

- ЗАО «Томилинская птицефабрика» (Люберецкий р-н, 100 тыс. м2)

- «ФМ Ложистик» (г. Чехов, 30 тыс. м2)

- два склада «Кулон-Южный» (8 тыс. м2) и «Кулон-Дорожная» (13 тыс. м2) девелоперской компании «Кулон»

- Технопарк «Интеркомплекс Юг», складской комплекс международного стандарта (27 км от МКАД по Симферопольскому шоссе, общая площадь 29,2 тыс. м2)

- Комплекс «Шереметьевский» (30 тыс. м2)

- Складской комплекс «Шерлэнд»

- «Ревайвл Экспресс» (Шереметьево, 17 тыс. м2)

- «Белая Дача Маркет» (пос. Котельники,

30 тыс. м2) - «Гема» (пос. Голицыно, 25 тыс. м2)

- «Триколор» (Домодедовский р-н, 4 тыс. м2)

- «Транс Терминал Лыткарино» (г. Лыткарино, 2 тыс. м2)

- «МСК Су-9» (г. Дзержинский, 9 тыс. м2)

- «Интеркомплекс» (класс А, Лыковская ул., 8,5 тыс. м2)

- склады классов В и С (г. Пушкино, 18 тыс. м2)

- складской комплекс «Мострансэкспедиция» (класс В, Мичуринский проспект, 18 тыс. м2)

- складской комплекс «Энтерлогистик» (класс В, Горьковское ш., 8 тыс. м2)

Сектор складских услуг

Российский рынок складских услуг в настоящий момент сложно отнести по квалифицирующим признакам к какому-то из типов рынка, не разделив его по классам и регионам. Прежде всего надо отметить, что складские услуги, предоставляемые складами классов А, В+ и В, однозначно принадлежат к «рынку продавца», а услуги, предоставляемые складами классов C и D, находятся ближе к «рынку покупателя». Обособленно стоят услуги, предоставляемые складами с таможенным режимом хранения.

Потенциальный объем рынка складских услуг оценивается на уровне 15 млрд. USD. На сегодняшний день, по мнению экспертов, реальный объем российского рынка не превышает 3 млрд. USD, однако до 2007 г. в этом секторе услуг ожидается более чем пятикратный рост. Бо’льшая часть бизнеса основных движущих отраслей производства сосредоточена в восьми крупнейших городах страны – Москве, С.-Петербурге, Екатеринбурге, Новосибирске, Н. Новгороде, Самаре, Ростове-на-Дону, Краснодаре.

Развитие среднего и малого бизнеса также продолжается в основном в этих городах. Объемы и общих площадей складских помещений, и площадей складских комплексов, соответствующих международным стандартам, не отвечают потребностям рынка. Спрос на помещения класса А по-прежнему остается высоким и неудовлетворенным.

Если допустить, что Россия будет развиваться аналогично европейским странам, то при известных значениях покупательной способности и площади складов класса А в каком-либо из европейских городов можно расчетным путем определить рост складских площадей в российских городах в ближайшее время. В таблице 4 приведены значения покупательной способности некоторых российских городов, по информации компании Jones Lang LaSalle, и прогнозируемая величина складских площадей класса А, пропорциональная этому значению покупательной способности.

Тенденции и прогнозы будущего развития

| Город, регион | Покупательная способность рынка, млрд. USD* | Прогнозируемая величина современных складских площадей**, тыс. м2 |

|---|---|---|

| Москва | 65,60 | 5435 |

| С.-Петербург | 10,20 | 845 |

| Самара | 1,91 | 158 |

| Екатеринбург | 1,89 | 156 |

| Н. Новгород | 1,64 | 136 |

| Казань | 1,44 | 119 |

| Новосибирск | 1,41 | 117 |

| Пермь | 1,40 | 116 |

| Омск | 1,24 | 103 |

| Ростов-на-Дону | 1,10 | 91 |

** – расчет компании «КИА центр», 2004.

В России сейчас формируется рынок логистических операторов, основные тенденции которого аналогичны тенденциям рынка восточноевропейских стран, поэтому следует ожидать развития более тесного сотрудничества российского логистического оператора с клиентами в области оптимизации уровня запасов, интеграции компьютерных систем и совместного управления издержками.

На российском рынке логистических услуг уже действуют такие мощные международные логистические компании, как P&O Trans European, FM Logistic, Kuhne & Nagel, «Вельц», «Шенкер Руссия», «ПанАльпина» и др. Наблюдается большой интерес к складской инфраструктуре России со стороны крупных международных логистических компаний, стимулируемый требованиями их международных клиентов.

Следует ожидать значительного расширения перечня логистических услуг, представленных на российском рынке, особенно при взаимодействии с крупными торговыми сетями. Рост спроса на логистические услуги в дальнейшем будет увеличивать разрыв между ведущими логистическими операторами и отсталыми в технологическом отношении компаниями, так как действительно полный комплекс логистических услуг может предлагать только тот провайдер, который способен управлять грузопотоками в цепочке поставок, применяя информационные технологии.

Устойчивая тенденция роста товарооборота влечет за собой заметное оживление спроса на склады всех категорий. Московский регион еще сохраняет за собой доминирующую роль центра бизнеса страны, хотя многие девелоперы активно расширяют деятельность в регионах.

Двумя наиболее важными тенденциями в секторе складской недвижимости являются значительный спрос на склады международного уровня и начало активного строительства современных складских комплексов. Спрос значительно превышает предложение, при этом рост объемов нового строительства значительно отстает от роста спроса. Конкуренция на рынке складов международного класса довольно низкая, так как рынок не насыщен.

Инвестиции в складскую недвижимость в целом становятся более привлекательными. В среднесрочной перспективе следует ожидать активного строительства логистических центров в России, хотя здесь для инвесторов и существуют определенные трудности.