Рынок складской недвижимости ожидает сокращение спроса

Предлагаем вниманию читателей новый аналитический обзор, подготовленный экспертами компании Knight Frank

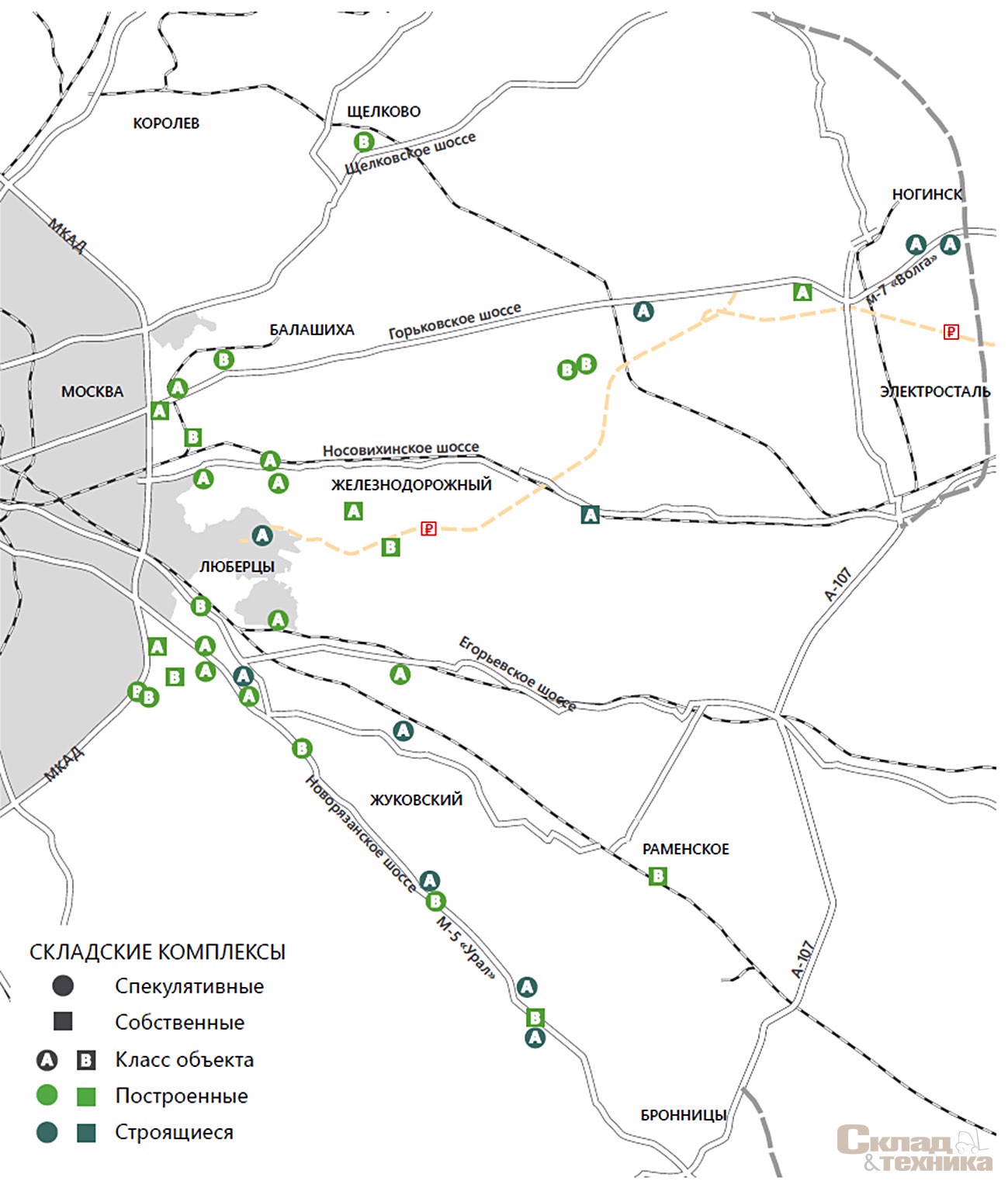

Москва и Московская область

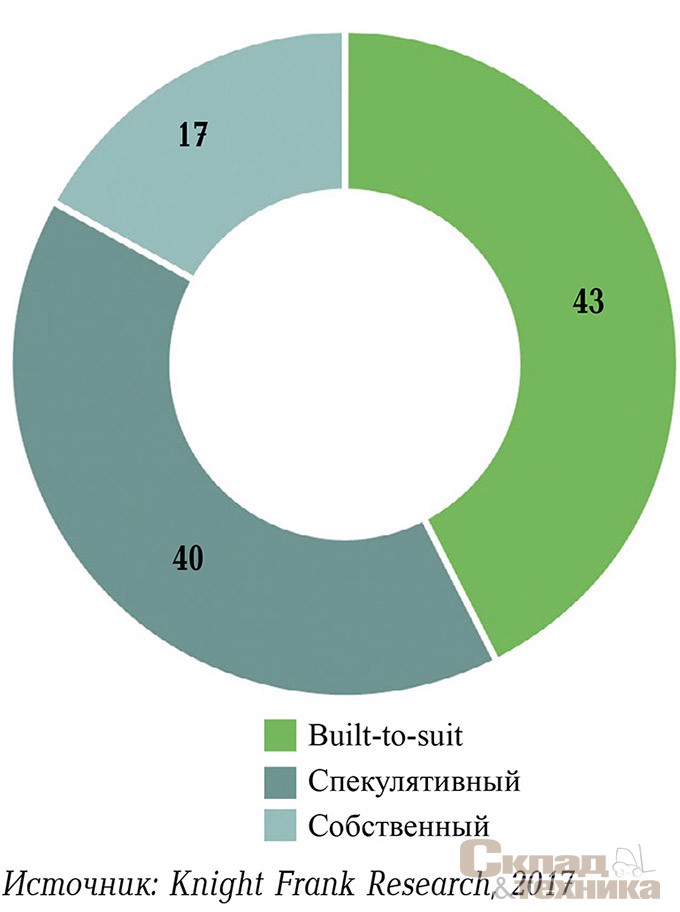

В 2016 г. было построено 709 тыс. м2 качественных складских помещений, что сопоставимо с показателем 2015 г. Из общей доли новых объектов около 17%, или 118 тыс. м2, были построены для собственного использования, 40%, или 288 тыс. м2 – спекулятивно (на открытый рынок) и 303 тыс. м2 (43%) – непосредственно под существующего клиента (built-to-suit). Для сравнения: в 2015 г. доля помещений built-to-suit не превышала 18%, а в 2014 г. – 10%.

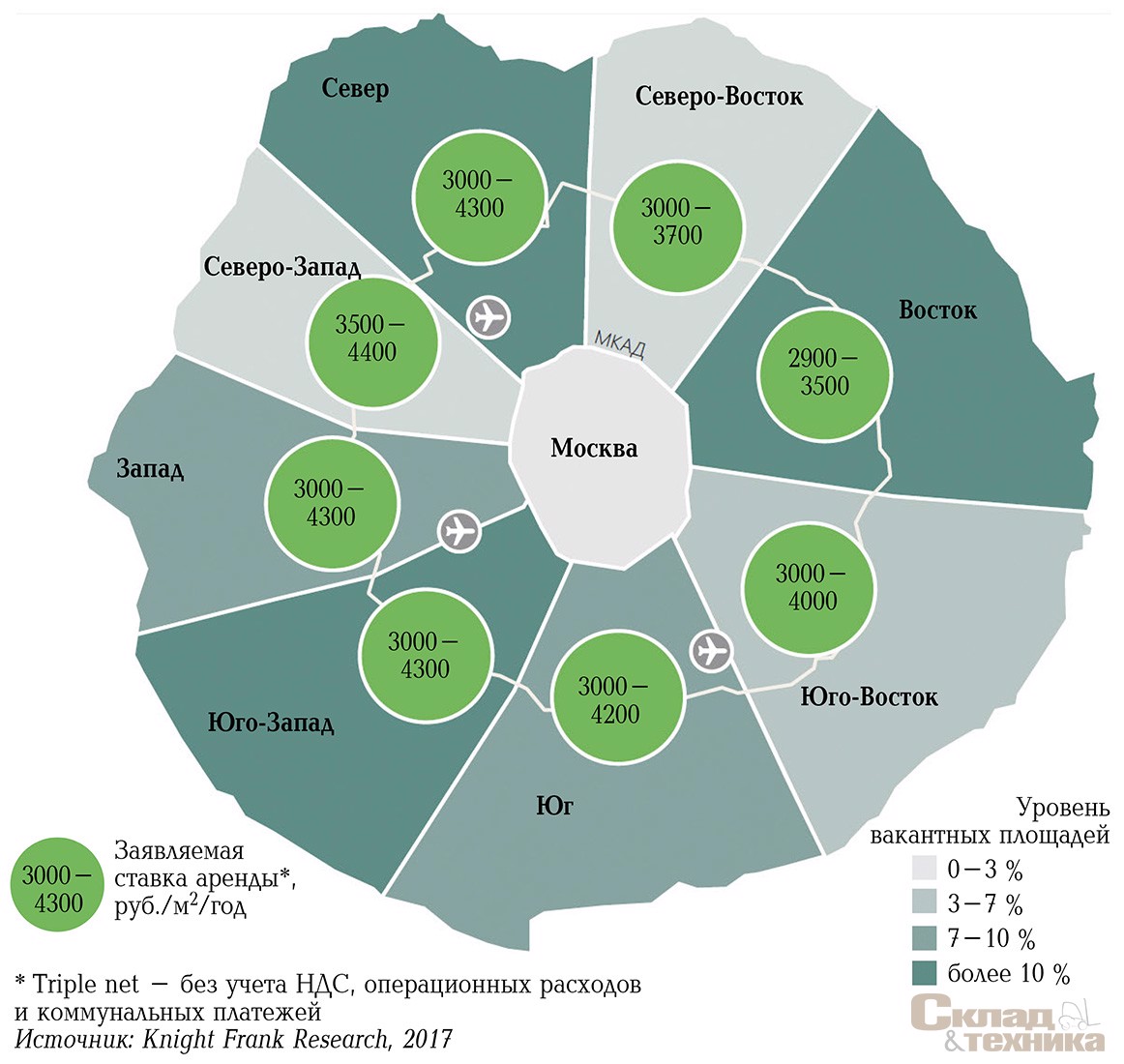

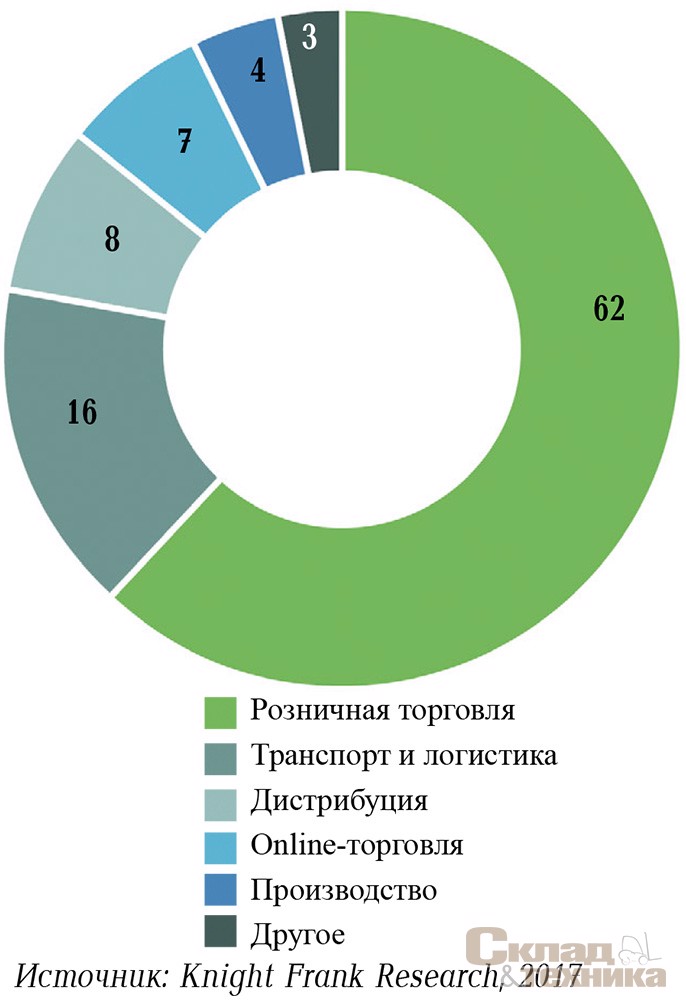

Уровень вакантных площадей по итогам года практически не изменился и находится на отметке 9,3% (более 1,2 млн м2). Объем сделок составил 1,1 млн м2, что на 11% меньше показателя предыдущего года и является третьим результатом за всю историю рынка. При этом доля сделок по новому поглощению (без учета переездов, изменений существующих коммерческих условий и продления текущих договоров аренды) составляет 80%, или 883,6 тыс. м2. Как и годом ранее, основными арендаторами качественных складских помещений являются операторы розничной торговли и дистрибуторы, доля которых в сумме превышает 60%.

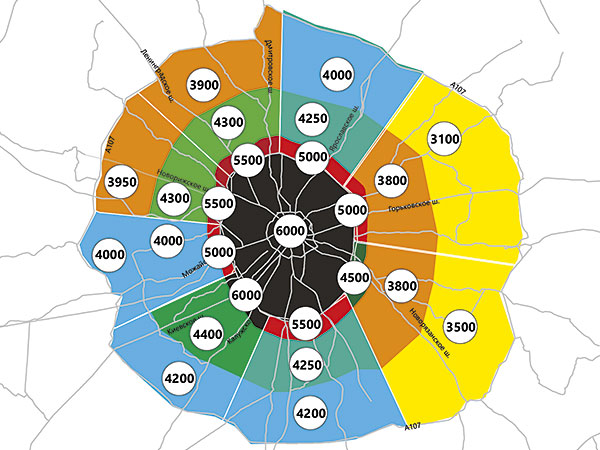

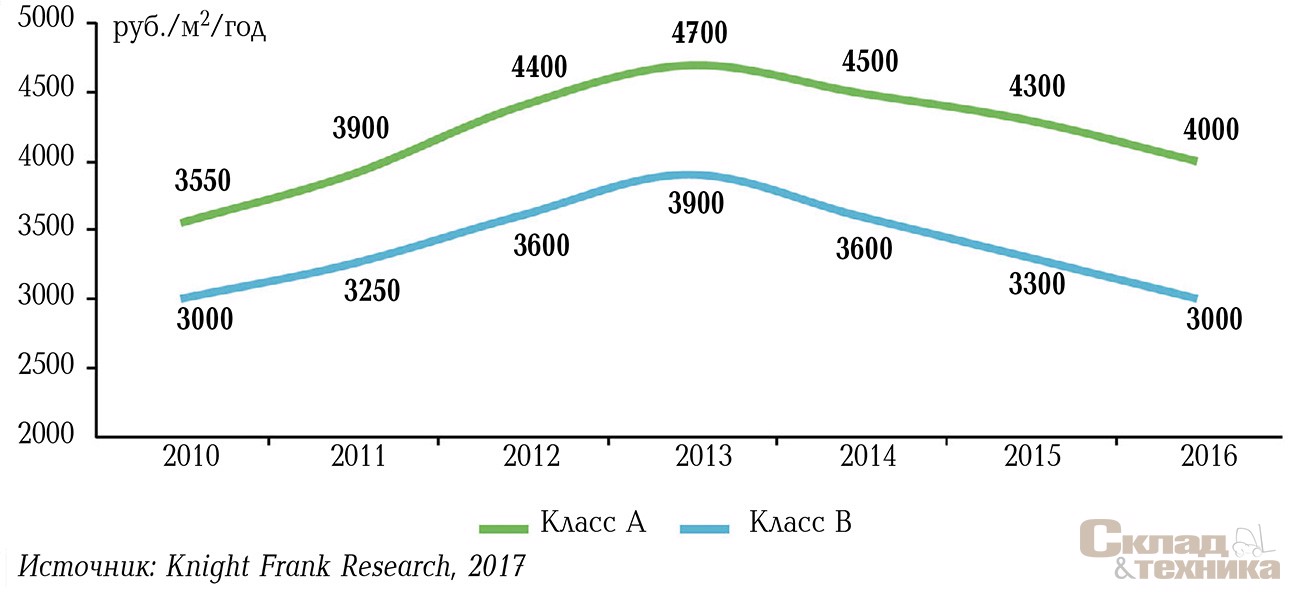

Заявляемые ставки аренды находятся в диапазоне 3000–4300 руб./м2/год на помещения класса А.

| Показатель | Класс А | Класс В |

|---|---|---|

| Общий объем качественного предложения, тыс. м2 | 12 666 | |

| в том числе, тыс. м2 | 10 715 | 1951 |

| Прирост предложения в 2016 г., тыс. м2 | 709 | |

| Объем сделок в 2016 г., тыс. м2 | 1099 | |

| Доля вакантных площадей, % | 9,3↓ | |

| Заявляемые арендные ставки**, руб./м2/год | 3000–4300↓ | 2000–3300↓ |

| Операционные расходы, руб./м2/год | 1000–1200→ | 700–900→ |

** Triple net – без учета НДС, операционных расходов и коммунальных платежей

Источник: Knight Frank Research, 2017

«Подводя итоги уходящего года, можно отметить несколько устойчивых трендов. Во-первых, объем проведенных сделок находится на достаточно высоком уровне и практически сравнялся с показателем прошлого года. С другой стороны, поглощение существующего объема свободных площадей происходит очень низкими темпами и срок экспозиции в среднем составляет от 8 до 12 месяцев.

В целом можно констатировать, что рынок достиг своих исторически минимальных значений по ставкам аренды, а по соотношению спрос/ предложение находится в равновесном состоянии. Нестабильная экономическая ситуация, низкий уровень арендных ставок и высокая доля вакантных площадей для многих девелоперов являлись сдерживающими факторами для развития новых спекулятивных проектов, поэтому большая часть нового строительства реализовывалась по схеме built-to-suit.

Что же касается спроса, то здесь можно отметить большую долю сделок, отложенных крупными игроками, ожидавшими «дна рынка» и более привлекательных коммерческих условий. В итоге в общем объеме сделки площадью более 25 тыс. м2 составляют 42%.

В 2017 г. мы ожидаем сокращение спроса, так как основные игроки на рынке online-торговли, розничной торговли и дистрибуции уже приобрели или арендовали необходимые им площади. Помимо спроса сократился и средний размер сделки. Несмотря на длительные сроки экспозиции складские площади, хоть и медленно, но поглощаются. Поэтому на дальнейшее падение арендных ставок в 2017 г. едва ли стоит рассчитывать. С другой стороны, существующий объем свободных площадей не позволяет говорить о наличии серьезных предпосылок и к росту ставок», – комментирует Максим Загоруйко, директор департамента индустриальной, складской недвижимости, земли Knight Frank, Россия и СНГ.

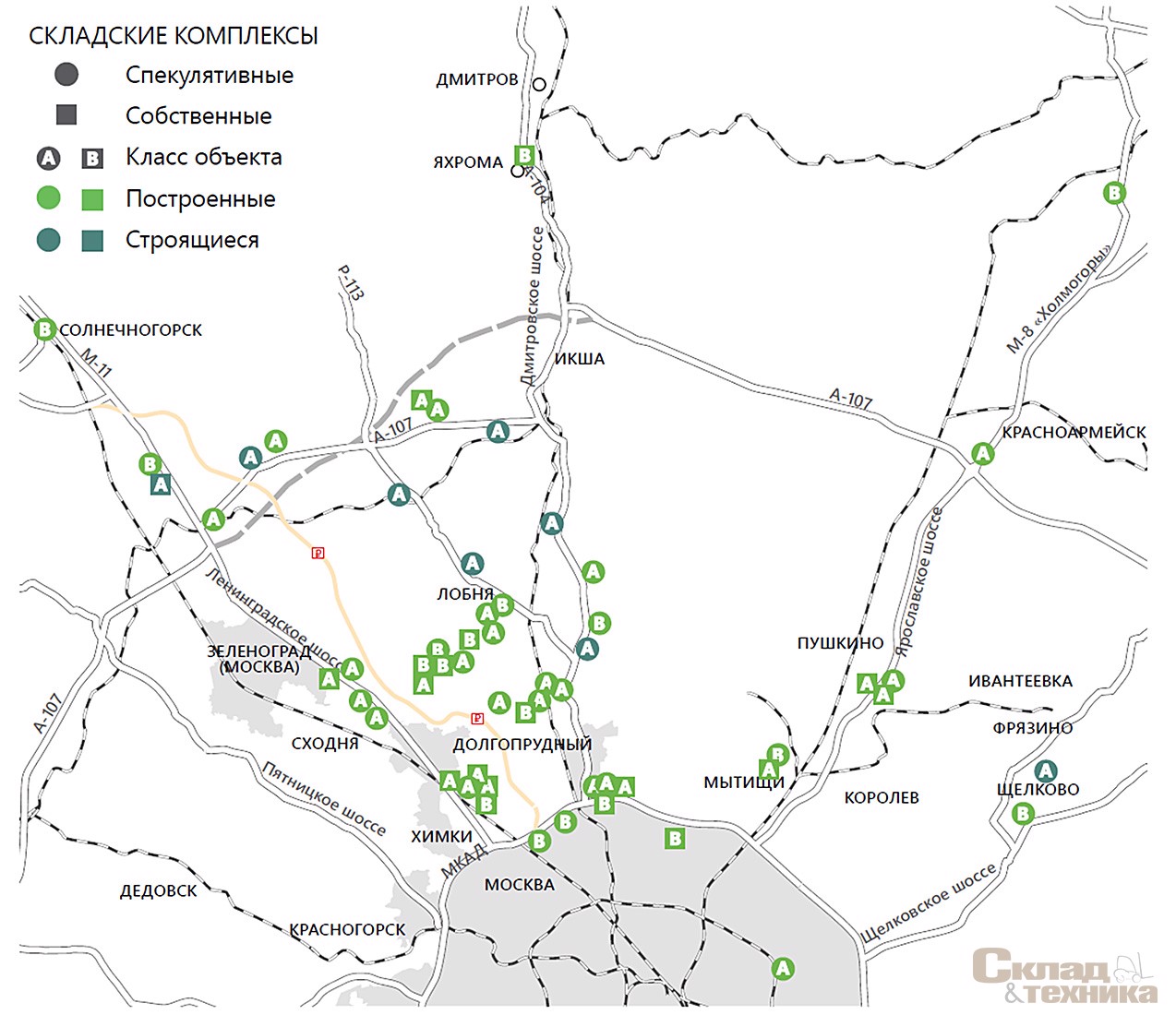

Север. Основные показатели

Объем качественного предложения – 3223 тыс. м2

Прирост предложения – 324,3 тыс. м2

Доля складских комплексов, построенных под клиента – 45%

Объем вакантных площадей – более 370 тыс. м2

Заявляемые арендные ставки (triple net – без учета НДС, операционных расходов и коммунальных платежей) – 3 700 руб./м2/год

Объем сделок – 224,7 тыс. м2

Север. Северное направление области всегда являлось одним из наиболее популярных для складского девелопмента, поскольку расположенные здесь Ленинградское и Дмитровское шоссе обеспечивают связь московского региона с портом Санкт-Петербурга, в который осуществляется доставка товаров из ряда европейских и азиатских стран.

Объем предложения качественной складской недвижимости здесь составляет 3223 тыс. м2, или 25% общего предложения Московского региона.

| Компания | Сегмент | Объект | Класс | Площадь, м2 |

|---|---|---|---|---|

| «О’кей» | Розничная торговля | Логопарк «Север-2» | A | 59 645 |

| Armtek | Дистрибуция | «Никольское» | А | 28 560 |

| ПЭК | Транспорт и логистика | «Европарк» | А | 16 000 |

| «Мегаполис» | Дистрибуция | Логопарк «Пушкино» | А | 13 762 |

В 2016 г. общий прирост нового предложения достиг 324 тыс. м2, что составляет 45% общего объема. При этом 46% новых складов были построены непосредственно под клиента.

За прошедший год объем сделок на севере Московского региона составил порядка 249,7 тыс. м2. Почти половина их пришлась на компании, занимающиеся дистрибуцией.

Арендные ставки на севере региона – одни из самых высоких среди всех направлений: средняя ставка аренды составляет 3700 руб./м2/год (triple net).

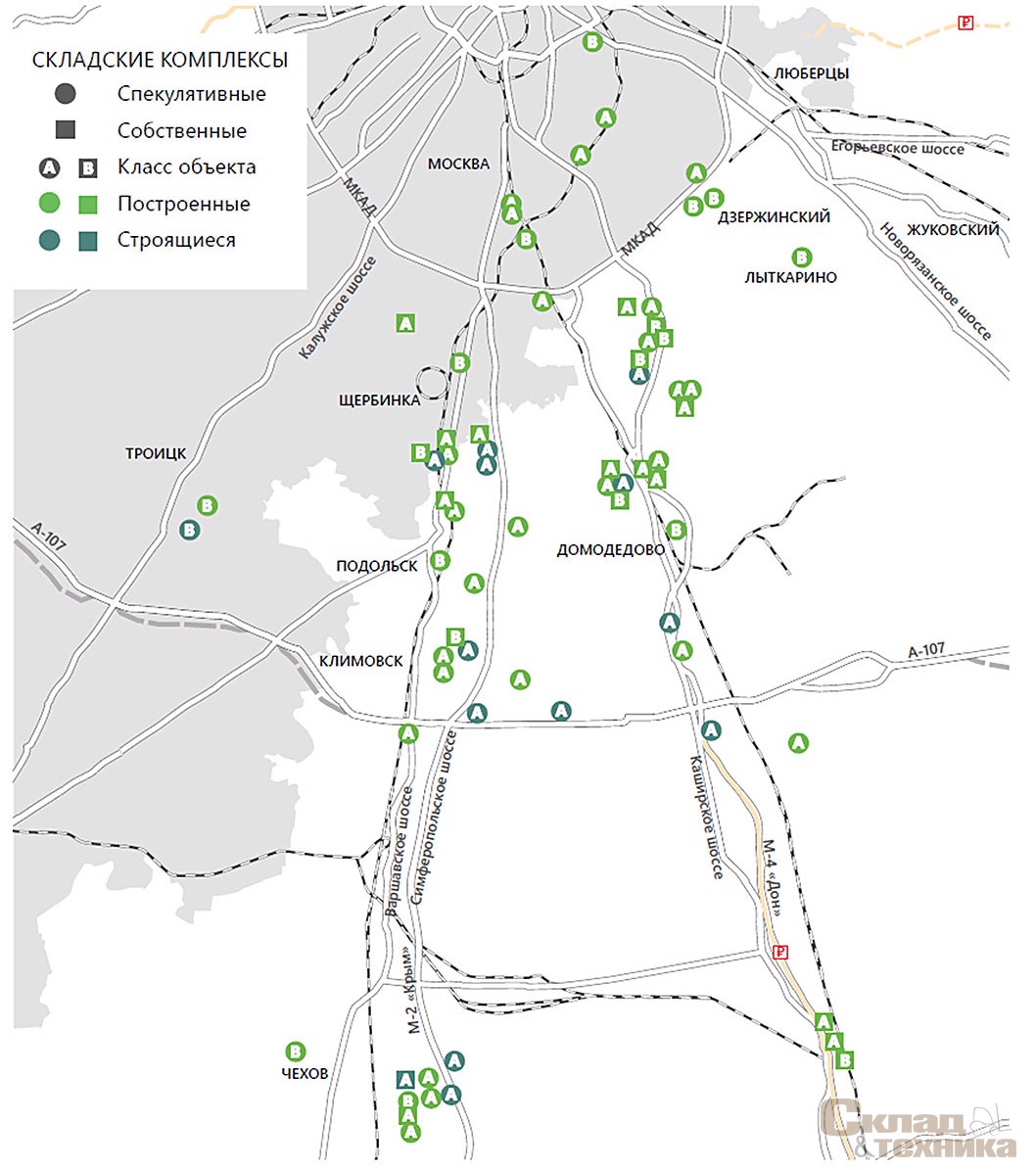

Юг. Основные показатели

Объем качественного предложения – 4428 тыс. м2

Прирост предложения – 241,5 тыс. м2

Доля складских комплексов, построенных под клиента – 55%

Объем вакантных площадей – более 260 тыс. м2

Заявляемые арендные ставки (triple net – без учета НДС, операционных расходов и коммунальных платежей) – 3500 руб./м2/год

Объем сделок – 438,9 тыс. м2

| Компания | Сегмент | Объект | Класс | Площадь, м2 |

|---|---|---|---|---|

| SLG | Транспорт и логистика | Adidas Chekhov | А | 59 789 |

| HOFF | Розничная торговля | «Северное Домодедово» | А | 47 000 |

| Castorama | Розничная торговля | «PNK-Чехов-3» | А | 42 452 |

| «Терем» | Розничная торговля | «PNK-Валищево» | А | 23 400 |

Юг. Южное направление всегда было популярным, поскольку отличается хорошей транспортной доступностью. Кроме того, здесь расположен один из крупнейших аэропортов страны, а также имеется большой выбор земельных участков для строительства складов. Расположенные на данном направлении Симферопольское и Каширское шоссе имеют стратегическое значение, обеспечивая связь большинства регионов России со столичным рынком.

Объем предложения качественных складов здесь составляет 4428 тыс. м2, или 35% общего предложения Московского региона.

За прошедший год на юге Московского региона было введено 241,5 тыс. м2, из этого объема более 55% объектов были построены под клиента. Объем сделок на южном направлении стал максимальным по сравнению с другими направлениями региона и составил 438,9 тыс. м2.

Заметным отличием от северного направления является сфера деятельности резидентов: в отличие от дистрибуторов, которым удобно расположение на пути следования из портов Санкт-Петербурга в Москву, для розничных торговых операторов главным фактором при выборе площадок является хорошая транспортная доступность, и южное направление – одно из лучших по данному критерию.

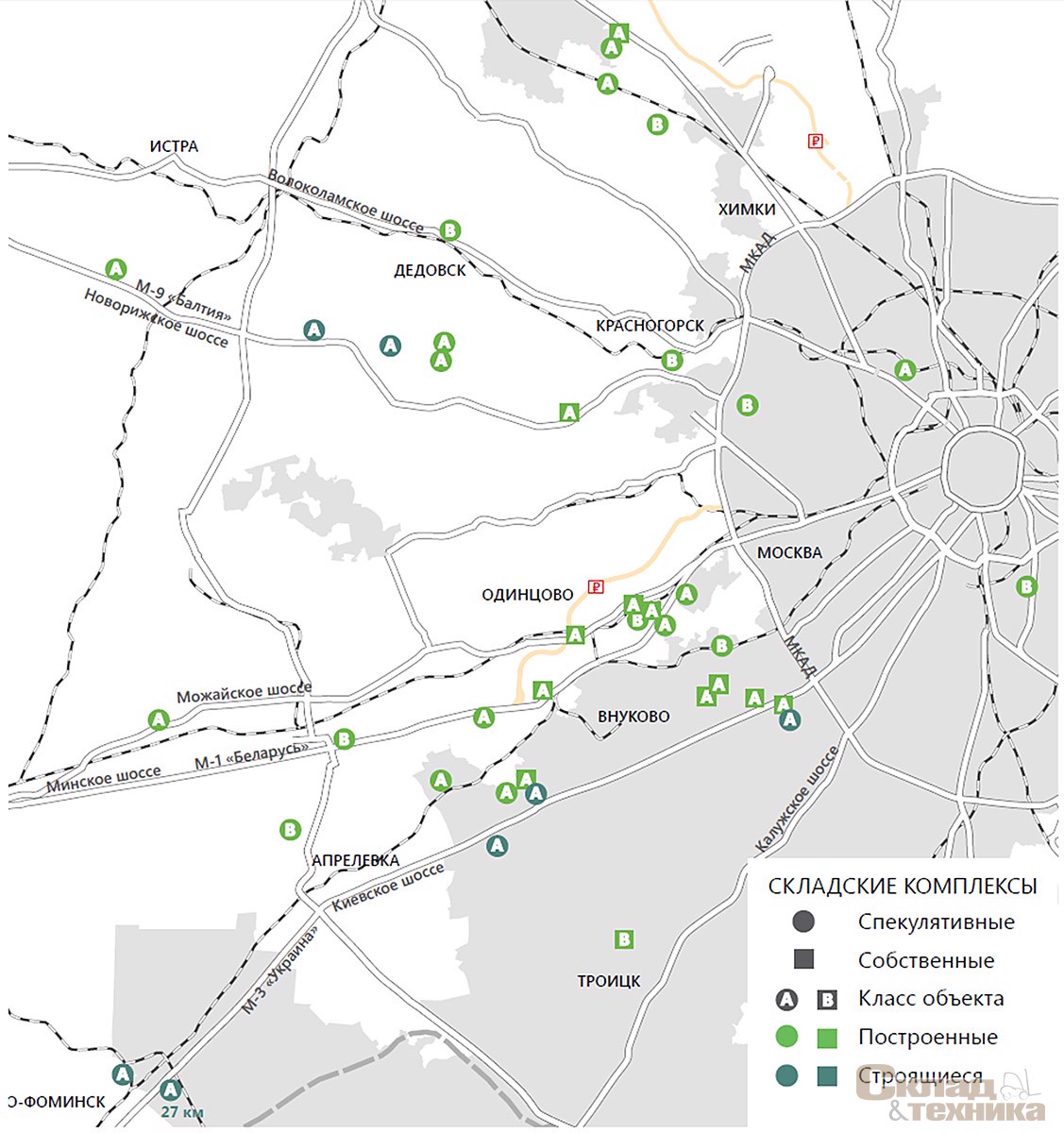

Запад. Основные показатели

Объем качественного предложения – 2032 тыс. м2

Прирост предложения – 12,6 тыс. м2

Доля складских комплексов, построенных под клиента – 0%

Объем вакантных площадей – более 150 тыс. м2

Заявляемые арендные ставки (triple net – без учета НДС, операционных расходов и коммунальных платежей) – 3700 руб./м2/год

Объем сделок – 149,7 тыс. м2

| Компания | Сегмент | Объект | Класс | Площадь, м2 |

|---|---|---|---|---|

| BMW | Производство | «PNK-Бекасово» | А | 34 344 |

| «Лудинг» | Дистрибуция | Логопарк «Крекшино» | А | 30 414 |

| Greenfields | Дистрибуция | «Аквион Внуково» | А | 12 698 |

| «Алютех» | Производство | «Киевское 22» | А | 12 262 |

| Panalpina | Транспорт и логистика | Логопарк «Крекшино» | А | 10 570 |

Запад. Объем качественной складской недвижимости на западном направлении Московского региона представлен наименьшим числом объектов: их общая площадь – 2032 тыс. м2. Одной из причин этого является популярность данного направления у девелоперов загородного жилого строительства и, как следствие, высокая стоимость земельных участков. Для строительства складских объектов Киевское шоссе является наиболее популярным среди всех автомобильных магистралей данного направления.

Прирост нового предложения за 2016 г. был минимальным среди направлений региона и составил лишь 12,6 тыс. м2, или 2% общего ввода в эксплуатацию. Тем не менее, несмотря на малый объем предложения, западное направление пользуется устойчивым спросом. Так, за 2016 г. здесь было реализовано 149,7 тыс. м2 складской недвижимости, или 14% общего спроса.

Портрет резидентов западного направления исторически отличается наличием сравнительно большой доли производственных компаний. Так, в 2016 г. доля таких сделок составила 35% общего объема. На первом месте, как и в случае с северным направлением, компании-дистрибуторы.

Учитывая ограниченное предложение и относительно высокий спрос, стоит отметить, что доля вакантных помещений на западном направлении – наиболее низкая среди направлений Московского региона и составляет 7,4%.

Восток. Основные показатели

Объем качественного предложения – 2982 тыс. м2

Прирост предложения – 130,4 тыс. м2

Доля складских комплексов, построенных под клиента – 17%

Объем вакантных площадей – более 200 тыс. м2

Заявляемые арендные ставки (triple net – без учета НДС, операционных расходов и коммунальных платежей) – 3300 руб./м2/год

Объем сделок – 238,1 тыс. м2

| Компания | Сегмент | Объект | Класс | Площадь, м2 |

|---|---|---|---|---|

| «Деловые линии» | Транспорт и логистика | «Инфрастрой Быково» | А | 33 743 |

| X5 Retail Group | Розничная торговля | Логопарк «Софьино» | А | 22 868 |

| «Онтекс» | Производство | «Виарона Ногинск» | А | 20 000 |

| Belligen | Дистрибуция | Springs Park | А | 19 556 |

| «Геба» | Розничная торговля | «Трилоджи Парк Томилино» | А | 14 000 |

Восток. Объем качественной складской недвижимости на восточном направлении Московского региона составляет 2982 тыс. м2. Здесь, в отличие от других направлений, стоимость земельных участков относительно невысока, и основным сдерживающим фактором для развития складской недвижимости является плохая транспортная доступность.

Как следствие, для привлечения резидентов собственники объектов существенно снижают арендные ставки, которые на восточном направлении составляют в среднем 3300–3500 руб./м2/год. И, как показал 2016 г., такая стратегия оказывается действенной: общий объем сделок здесь равен 238,1 тыс. м2, или 22% совокупного объема в регионе. При этом основными резидентами стали компании, занимающиеся розничной торговлей, а также логистические операторы.

Санкт-Петербург

Основные выводы. В 2016 г. в эксплуатацию было введено 252 тыс. м2 качественных складских площадей, что увеличило общий объем предложения на 9%. В формате built-to-suit реализовано 50% общего объема введенных в течение года складских площадей. К концу 2016 г. ставки аренды прекратили снижение, средневзвешенная запрашиваемая ставка аренды по итогам года составила 475 руб./м2/мес в классе А и 407 руб./м2/мес в классе В, включая НДС и операционные расходы. Годовой объем чистого поглощения вырос на 30% относительно 2015 г. и составил 243 тыс. м2.

«Текущее состояние рынка характеризуется снижением доли вакантных площадей, отсутствием новых объектов на рынке и приостановкой падения ставок аренды. Создается впечатление, что вот-вот наступит поворотный момент, когда предложение вновь станет дефицитным. С текущими темпами поглощения имеющееся свободное предложение может серьезно сократиться уже к середине 2017 г., что должно привести к росту арендной ставки. Тогда можно будет наблюдать реализацию одного из двух сценариев: это старый, хорошо знакомый рынку built-to-suit и строительство новых объектов. Некоторые девелоперы уже активно формируют банк участков с целью строительства будущих складских объектов», – комментирует Михаил Тюнин, заместитель генерального директора Knight Frank St. Petersburg

| Показатель | Класс А | Класс В |

|---|---|---|

| Суммарная арендная площадь качественных складских комплексов, тыс. м2 | 3106↑ | |

| в том числе, тыс. м2 | 1988 | 1118 |

| Введено в эксплуатацию в 2016 г., тыс. м2 | 252↑ | |

| Суммарная площадь качественных складских комплексов, сдаваемых в аренду, тыс. м2 | 1735↑ | |

| Суммарная площадь вакантного предложения, тыс. м2 | 180↑ | |

| Чистое поглощение качественных складских площадей за 2016 г., тыс. м2 | 243↑ | |

| Доля свободных площадей, % | 4,9↓ | 7,3↑ |

| Среднее пообъектное изменение запрашиваемой ставки аренды, % | –7 | –2 |

| Запрашиваемые арендные ставки, руб./м2/мес, включая НДС и операционные расходы | 430–550 | 300–500 |

Источник: Knight Frank St. Petersburg Research, 2017

Ключевые события. Группа компаний «Евросиб» продала ТЛЦ «Евросиб-Шушары» компании «Модуль». Инвестиционная компания Blackstone приобрела у PNK Logistics логистический портфель Immofinanz, включая комплекс «PNK Шушары 2». В течение 2016 г. завершилось строительство 40 промышленных предприятий. Лидером в годовом объеме ввода стала компания A Plus Development: на ее долю приходится 39% всех введенных в эксплуатацию в течение 2016 г. складских площадей.

| Название | Район | Класс | Cкладская площадь, тыс. м2 | Девелопер |

|---|---|---|---|---|

| «Магнит» (2-я очередь) | Тосненский, ЛО | А | 34,2 | «Магнит» |

| РЦ «Петербург – Юг» X5 Retail Group (Armada Park) | Пушкинский | А | 27,9 | «Адамант» |

| Бизнес-парк «Новоселье» | Ломоносовский, ЛО | В | 27,5 | «Гепард» |

| «А Плюс Парк Санкт-Петербург-1» («Ашан») | Пушкинский | A | 23,5 | A Plus Development |

| «А Плюс Парк Санкт-Петербург-1» (AKM-2) | Пушкинский | А | 21,0 | A Plus Development |

| «Юлмарт», ПЦиЗ | Красногвардейский | A | 18,5 | A Plus Development |

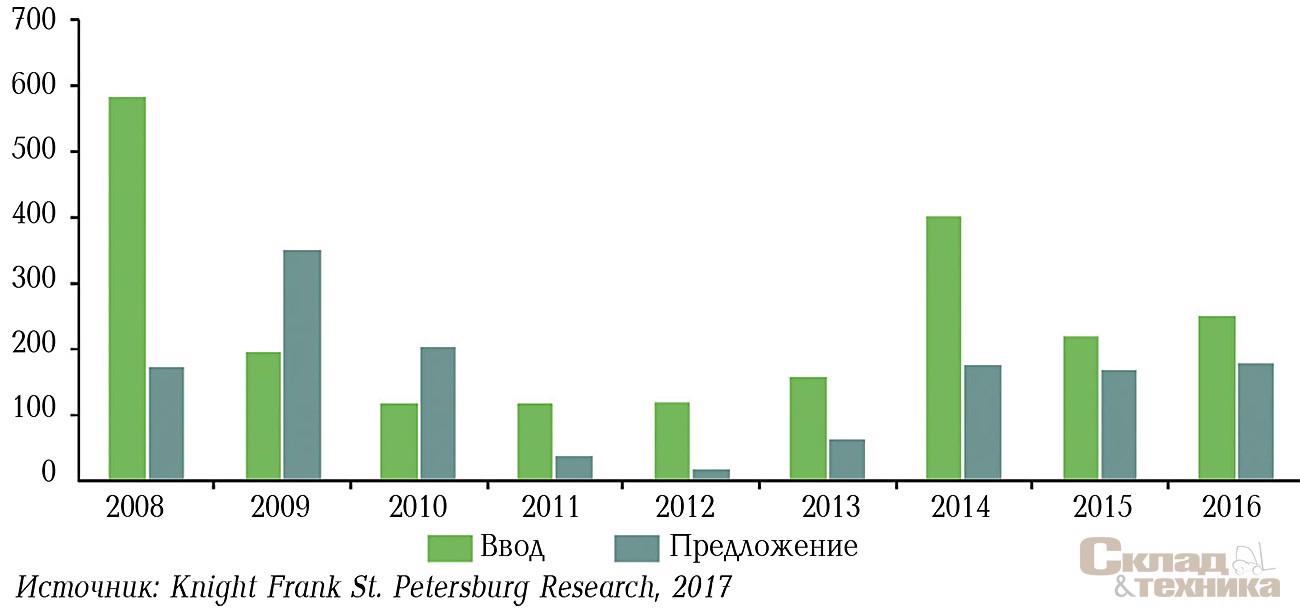

Предложение. По итогам 2016 г. суммарный объем качественных складских площадей Санкт-Петербурга и Ленинградской области превысил 3,1 млн м2. В течение года в эксплуатацию было введено 252 тыс. м2 складских площадей, что увеличило общий объем предложения на 9%. При этом к формату распределительных центров относится 61% суммарного объема введенных в эксплуатацию в течение 2016 г. складских площадей.

По итогам 2016 г. суммарный объем качественных спекулятивных складских площадей составил 1,7 млн м2, из которых 71% соответствует классу А. Общий объем качественных складских площадей, поступивших на рынок в течение года, не оказал существенного влияния на суммарный объем вакантных площадей, поскольку большая часть объектов предназначалась для собственных нужд компаний, а 50% общего объема ввода реализовано по схеме built-to-suit. На открытый рынок аренды поступило только 18% суммарного объема ввода. При этом на ряд площадей договоры были заключены еще на этапе строительства.

Доля вакантных площадей в классе А снизилась на 1,3 п. п. в сравнении с итоговым показателем 2015 г. и составила 4,9% по итогам 2016 г. В классе В, напротив, отмечается небольшой рост показателя – до 7,3%, что на 1,4 п. п. выше показателя 2015 г. Суммарное свободное предложение на рынке качественной складской недвижимости по итогам 2016 г. составило 180 тыс. м2, что на 5% выше аналогичного показателя 2015 г. Увеличение свободного предложения произошло в основном в классе В и связано с освобождением крупных блоков в ряде складских комплексов, введенных в эксплуатацию до 2016 г.

В течение 2016 г. на территории Санкт-Петербурга и Ленинградской области завершилось строительство 40 промышленных предприятий, включая последующие этапы уже функционирующих. Более половины введенных промышленных предприятий относятся к следующим профилям – радиотехническая и электронная промышленность, химическая, радиотехническая и электронная, а также строительные материалы. Во Всеволожском районе в 2016 г. была запущена первая очередь индустриального парка «Ладожский» площадью 10,2 га, в качестве якорных арендаторов запланированы лесопромышленные предприятия.

Спрос. Объем чистого поглощения на рынке качественных складских объектов в 2016 г. составил 243 тыс. м2, что на 30% превышает показатель 2015 г. В 2016 г. были закрыты крупные сделки по продаже складских комплексов: Группа компаний «Евросиб» продала ТЛЦ «Евросиб-Шушары» компании «Модуль», а инвестиционная компания Blackstone приобрела у PNK Logistics логистический портфель Immofinanz, включая комплекс «PNK Шушары 2». В течение года «Магнит» приобрел дополнительный земельный участок площадью 26 га в Тосненском районе в целях расширения своего логистического комплекса, а компания «Охта групп» в инвестиционных целях приобрела земельный участок площадью 9 га в Красногвардейском районе для расширения индустриального парка «ПГСК». Следует отметить, что практически на все дополнительные площади к концу года уже были заключены договоры аренды.

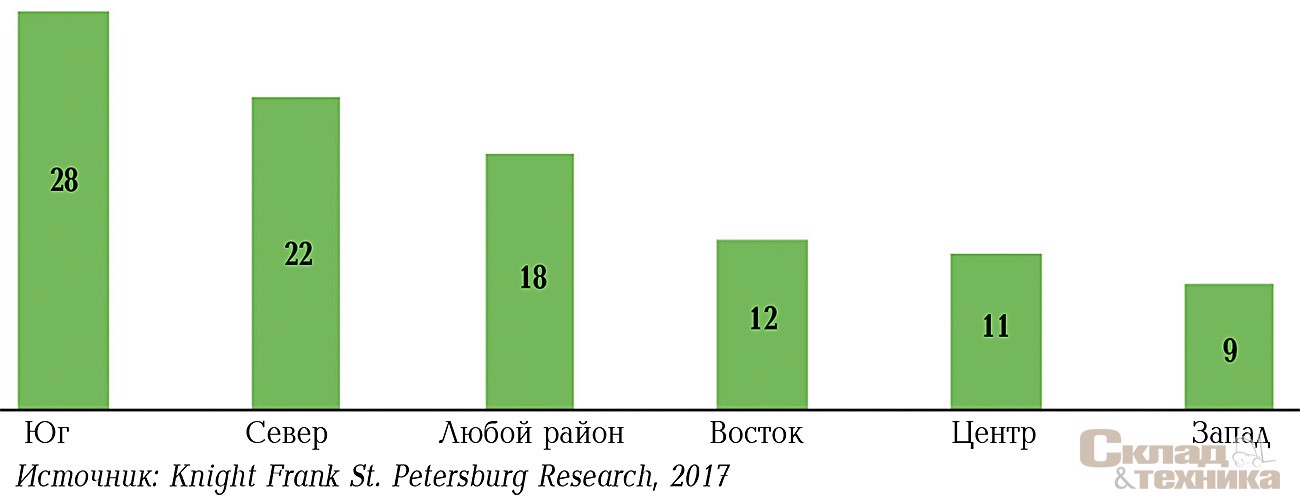

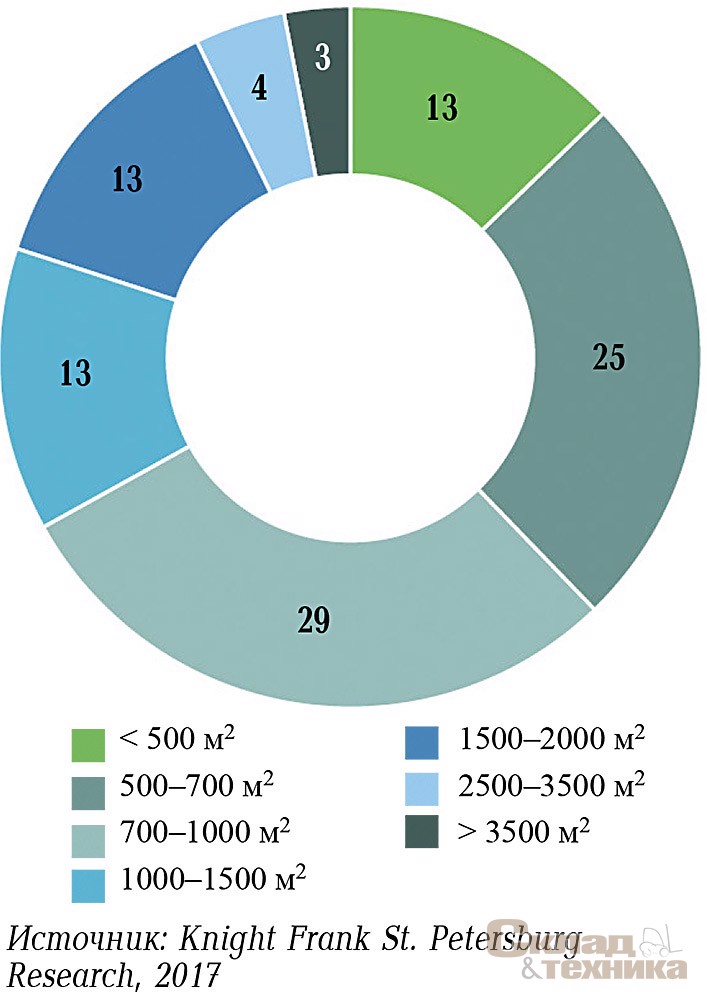

Общий объем сделок, заключенных в течение 2016 г., составил 189 тыс. м2 качественных складских площадей. Наряду с 20%-м снижением общего объема сделок в сравнении с 2015 г. наблюдается увеличение спроса на помещения площадью 2–4 тыс. м2. В структуре сделок 2016 г. 53% общего объема спроса пришлось на складские помещения площадью менее 4 тыс. м2.

Сохраняется активность компаний сферы розничной торговли в сегменте аренды складских площадей. Стоит также отметить, что доля площадей, занятых логистическими компаниями, более чем в три раза превысила объем сделок 2015 г. и составила 36%.

Анализ заявок, поступивших в Knight Frank в 2016 г., показывает, что основной спрос на аренду помещений производственного назначения формировали уже функционирующие компании, при этом для 48% общего числа заявок мотивом поиска являлось расширение компании. В преобладающем количестве запросов компании рассчитывали разместиться на площади до 2 тыс. м2. Лидером по количеству запросов в течение 2016 г. стало южное направление.

Коммерческие условия. К концу года запрашиваемые ставки аренды в качественных складских комплексах прекратили снижение, которое до настоящего момента сдерживалось показателем рентабельности объектов. Средневзвешенная запрашиваемая ставка аренды по итогам 2016 г. составила 475 руб./м2/мес в классе А и 407 руб./м2/мес в классе В, включая НДС и операционные расходы. Среднее пообъектное снижение показателя в классе А составило 7% по сравнению с концом 2015 г. При этом самый значительный вклад в падение среднерыночной ставки внесло изменение цен в пяти складских комплексах, располагающих высокой долей вакантных площадей.

В классе В средневзвешенная запрашиваемая ставка аренды повысилась в сравнении с итоговым показателем 2015 г., что связано с освобождением площадей в нескольких складских комплексах с более высокой запрашиваемой ставкой, однако в среднем по классу В пообъектное снижение запрашиваемых ставок в течение 2016 г. составило 2%. В структуре запросов на помещения производственного назначения преобладают заявки на долгосрочную аренду с бюджетом в среднем 350 руб./м2/мес, включая НДС и операционные расходы.

Прогноз. До конца 2017 г. заявлен ввод в эксплуатацию около 100 тыс. м2 складских площадей в качественных объектах, при этом на рынок аренды согласно заявленным девелоперами планам поступит не более 40%. Из ключевых проектов стоит отметить 5-й и 6-й корпуса комплекса «Октавиан» общей площадью более 29 тыс. м2. Объект класса А расположен во Всеволожском районе, складские помещения предназначены для спекулятивной аренды.

По-прежнему основным вектором развития складского рынка остается схема built-to-suit, однако растет популярность и других форматов взаимоотношений между девелопером и арендатором – это лизинг недвижимости и аренда с возможностью дальнейшего выкупа занимаемых площадей.

На 2017 г. запланирован старт строительства нескольких крупных складских и производственных комплексов, на настоящий момент находящихся в стадии проектирования. Объекты преимущественно предназначены для собственных нужд компаний или к реализации по схеме built-to-suit. В целом ожидаются высокая строительная активность в течение года и более существенный объем ввода в 2018 г. Из крупных проектов можно выделить 3-ю очередь логистического центра «Магнит» на Московском шоссе площадью около 60 тыс. м2, а также производственный комплекс площадью 10 тыс. м2 на территории индустриального парка «Марьино», помещения которого будут предназначены для аренды и продажи.

![Динамика ввода качественных складских площадей в эксплуатацию, тыс. м[sup]2[/sup]](/article/10986-rynok-skladskoy-nedvijimosti-ojidaet-sokrashchenie-sprosa/Images/29.jpg)

На настоящий момент в городе сформирован дефицит производственных помещений в черте города, а в случае редевелопмента «серого пояса» спрос на промышленные помещения будет повышен. На 2018 г. компания A Plus Development планирует старт строительства еще двух индустриальных парков, масштабные планы есть и у других девелоперов, поэтому можно уверенно говорить о стабильном развитии рынка и его высоком потенциале.

Развитие демонстрируют предприятия оборонного сектора, машиностроения, фармацевтической промышленности, судостроения: в долгосрочной перспективе для них прогнозируются высокие темпы роста за счет планируемого увеличения объемов экспорта.

В целом на рынке сохраняется устойчивый спрос на качественную складскую недвижимость. В связи с низким объемом ввода новых складских комплексов, предназначенных для поступления на открытый рынок аренды в течение 2016 г., и невысоким запланированным объемом ввода на 2017 г. в течение второго полугодия текущего года ожидается постепенный рост запрашиваемых ставок аренды.