Рынок складской недвижимости Москвы и Санкт-Петербурга в I квартале 2017 года

«Первый квартал текущего года подарил всем участникам рынка робкую надежду на восстановление спроса на качественные складские проекты в Московском регионе. По моему мнению, прежде всего это связано с положительными изменениями в экономике страны. Соответственно, многие компании, до этого занимавшие выжидательную позицию и, скорее, оценивавшие условия и ставки аренды, решили воспользоваться благоприятным моментом и арендовать складские площади. При этом, если в 2016 г. основным драйвером спроса были продуктовые торговые операторы, то по итогам I квартала преобладающая доля в сделках пришлась на сегмент фарм-дистрибуции и online-торговли. Также мы наблюдаем возросшее количество запросов на приобретение складских комплексов», – комментирует ситуацию Максим Загоруйко, директор департамента индустриальной, складской недвижимости, земли Knight Frank, Россия и СНГ.

Что касается строительства новых объектов, то картина в целом не изменилась. В настоящий момент уровень арендных ставок и объем вакантных площадей делают реализацию новых проектов экономически нерентабельной, что подтверждается минимальным объемом введенных в эксплуатацию площадей. Поэтому доля проектов, реализованных по схеме BTS, в 2017 г. не сократится, отмечает эксперт.

Московский регион

Основные выводы. Объем введенных в эксплуатацию в Московском регионе складских площадей в I квартале 2017 г. составил 56 тыс. м2. Объем сделок по аренде и продаже складских площадей на московском рынке сократился более чем на 60% по сравнению с аналогичным показателем прошлого года и составил 98,1 тыс. м2. Операторы розничной торговли продолжают оставаться основными потребителями складских помещений, однако их доля снизилась относительно аналогичного показателя прошлого года. Средняя заявляемая ставка аренды демонстрирует небольшое снижение: с начала года показатель уменьшился на 5%.

| Класс А | Класс В | |

|---|---|---|

| Объем качественного предложения, тыс. м2 | 12 722 | |

|

10 771 | 1951 |

| Введено в эксплуатацию в I квартале 2017 г., тыс. м2 | 56 | |

|

56 | |

| Объем сделок в I квартале 2017 г., тыс. м2 | 98,1 | |

| Доля вакантных площадей, % | 12 ↑ | |

| Заявляемые арендные ставки**, руб./м2/год | 3000–4500 ↓ | 2000–3500 ↓ |

| Операционные расходы, руб./м2/год | 1000–1200 → | 700–900 → |

** Triple net – без учета НДС, операционных расходов и коммунальных платежей

Источник: Knight Frank Research, 2017

Предложение. В I квартале 2017 г. в Московском регионе было введено в эксплуатацию 56 тыс. м2 качественных складских площадей, что почти на 60% ниже показателя аналогичного периода 2016 г. Следует отметить, что введенные объекты являются спекулятивными.

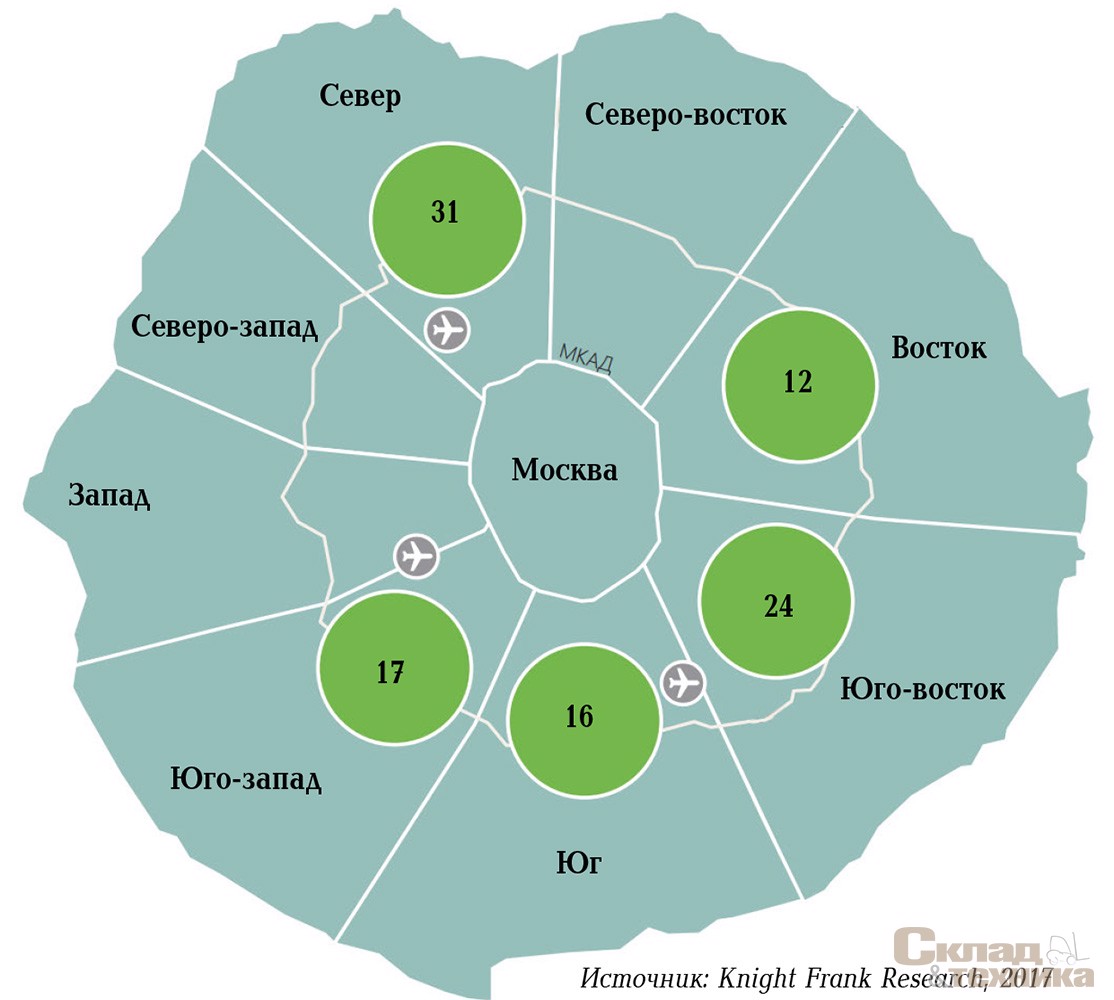

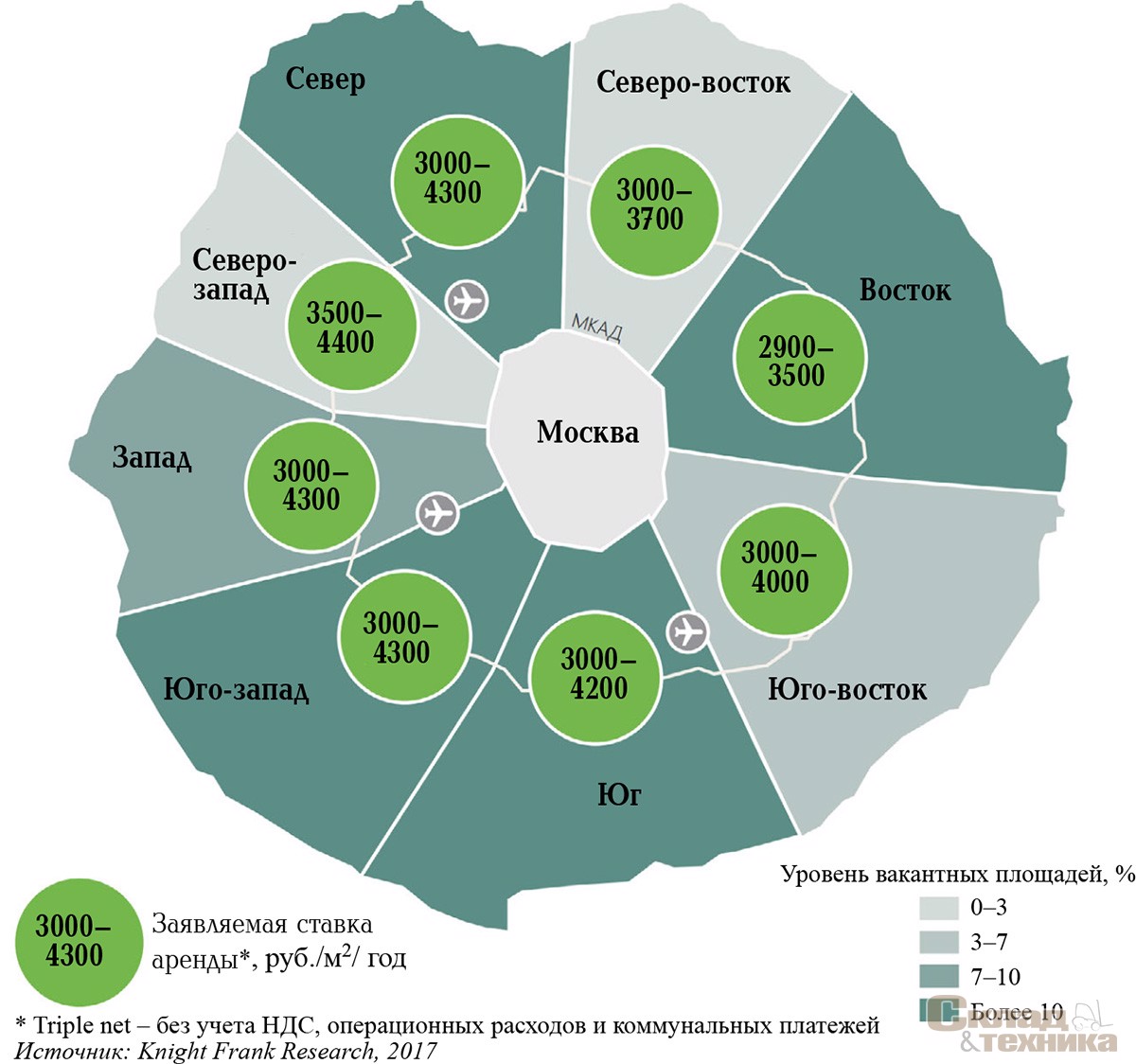

Несмотря на низкий объем ввода, небольшой, пусть и стабильный, спрос, а также продолжающуюся оптимизацию складских мощностей арендаторы скорректировали уровень вакантных площадей. По итогам первых трех месяцев 2017 г. показатель достиг значения 12%, что почти на 3 процентных пункта выше итогового показателя 2016 г. Наибольший объем свободных площадей сосредоточен на севере региона, который является одним из лидеров по вводу в эксплуатацию новых складских комплексов (в том числе и спекулятивных) за последние несколько лет.

Спрос. За I квартал 2017 г. в Московском регионе было арендовано и куплено 98,1 тыс. м2, что почти в 2,5 раза меньше аналогичного показателя 2016 г., который был рекордным для данного периода за всю историю рынка качественной складской недвижимости.

По России совокупный объем сделок составил 244 тыс. м2. Основным отличием в региональной структуре сделок за первые три месяца 2017 г. является снижение доли Московского региона, которая исторически была гораздо больше доли остальных городов России: в I квартале 2017 г. она составила 40% и оказалась меньше доли сделок региональных городов России (исключая Москву и Санкт-Петербург).

Если говорить о географическом распределении сделок Московского региона, то наибольший объем по итогам I квартала 2017 г. пришелся на север и юго-восток – около 55%.

В I квартале 2017 г. продолжилась проявившаяся во второй половине 2016 г. тенденция сокращения в общем объеме сделок доли компаний из сектора розничной торговли, которая была локомотивом отрасли в последние 2 года. За первые три месяца 2017 г. на такие компании пришлось около 34%: это по-прежнему максимальное значение среди других профилей, но существенно меньшее, чем ранее. Для сравнения, в первой половине 2016 г. доля компаний из сектора розничной торговли была около 50%. Практически все продуктовые торговые операторы реализовали свои краткосрочные программы аренды складских площадей в 2015–2016 гг., и сейчас на первые роли выходят компании-дистрибуторы и производственные компании. Высокая доля компаний из сегмента online-торговли в I квартале 2017 г. пока, скорее, связана с небольшим совокупным объемом сделок, когда каждая сделка может иметь значительную долю. Говорить о том, что online-торговля станет новым локомотивом складской отрасли, пока рано.

Средний размер сделки по итогам I квартала 2017 г. составил 10,5 тыс. м2, что в целом соответствует сложившейся практике, когда крупные сделки не происходят в начале года, а также тому факту, что крупные игроки уже воспользовались текущей ситуацией на рынке для аренды или покупки необходимых им площадей.

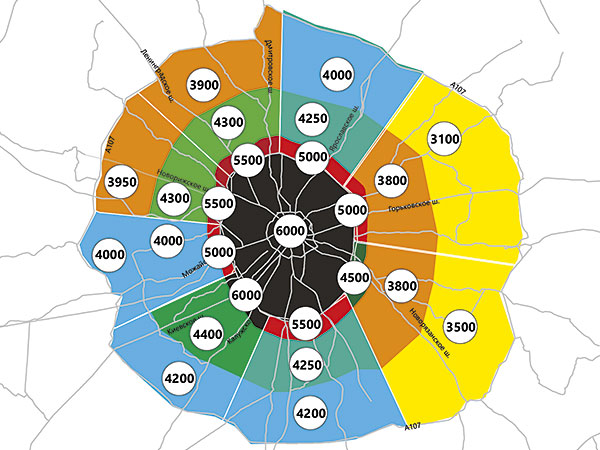

Коммерческие условия. На данный момент средняя заявляемая ставка аренды на складские помещения класса А в московском регионе составляет 3700 руб./м2/год, на помещения класса B – 3000 руб./м2/год (triple net – без учета НДС, операционных расходов и коммунальных платежей). С начала года снижение средних заявляемых ставок аренды составило 5%.

Договоры аренды заключаются преимущественно на срок 3–5 лет по ставкам аренды, номинированным в российской валюте. Долгосрочные контракты на 5–7 лет заключаются с условием обязательного досрочного расторжения, на котором настаивают арендаторы. В целях сохранения имеющихся арендаторов, а также привлечения новых девелоперы демонстрируют гибкость в отношении коммерческих условий: применяются, например, увеличение арендных каникул или рассрочка платежей по договору.

За первые три месяца 2017 г. до 1,5 млн м2 вырос объем вакантных площадей за счет не самых ликвидных проектов: арендаторы сейчас имеют возможность (и осуществляют ее) переехать из устаревших морально и физически складских комплексов в современные объекты, где предлагаются при этом и привлекательные ставки аренды.

В сложившихся в стране непростых экономических условиях для большинства арендаторов основным фактором при выборе помещения является стоимость аренды. Качество здания и его местоположение по-прежнему остаются второстепенными факторами.

Прогноз. По итогам I квартала 2017 г. мы наблюдаем сдержанный оптимизм девелоперов и арендаторов, а также инвестиционных фондов. Многие из них оптимизировали свои затраты, приспособились к внешним условиям и думают о дальнейшем развитии. В связи с этим до конца 2017 г. мы ожидаем сохранения текущего спроса в качественных складских комплексах. Со стороны девелоперов возможно объявление о старте новых проектов.

На рынке практически не осталось складских комплексов, собственники которых ранее целенаправленно применяли демпинговую политику в отношении ставок для привлечения арендаторов. Однако значительный объем вакантных площадей по-прежнему продолжает оказывать влияние на ставки. В течение 2017 г. мы ожидаем продолжение снижения ставок на 3–5%.

В 2017 г. профиль арендаторов продолжит меняться: компании из сектора розничной торговли, вероятнее всего, останутся в числе лидеров по объему арендуемых площадей, однако их доля в общем объеме сделок вряд ли превысит 30%. Активно будут развиваться производственные компании и дистрибуторы, которые станут одними из самых активных арендаторов в 2017 г.

Небольшие объемы ожидаемого нового ввода и стабильный спрос окажут положительное влияние на объем вакантных площадей. Мы ожидаем, что к концу 2017 г. показатель сократится до 10%.

Санкт-Петербург

Основные выводы. В течение I квартала 2017 г. в эксплуатацию был введен минимальный объем качественных складских площадей – 5 тыс. м2. Объем сделок аренды качественных складских площадей по итогам квартала превысил 35 тыс. м2. В течение I квартала 2017 г. завершилось строительство четырех промышленных предприятий.

| Класс А | Класс В | |

|---|---|---|

| Суммарная арендная площадь, тыс. м2 | 3111 | |

|

1993 | 1118 |

| Изменения в сравнении с IV кварталом 2016 г., % | 0,3 ↑ | 0,0 ↑ |

| Введено в эксплуатацию в I квартале 2017 г., тыс. м2 | 5 | |

|

5 | – |

Предложение. По итогам I квартала 2017 г. суммарный объем качественных складских площадей Санкт-Петербурга и Ленинградской области составил 3,1 млн м2. В течение квартала в эксплуатацию был введен минимальный объем складских площадей – 5 тыс. м2. Новый холодильный склад класса А был построен на территории логистического комплекса «АС-Магистраль-Сервис», расположенного в Тосненском районе Ленинградской области.

![Динамика роста суммарного объема качественных складских площадей, млн. м[sup]2[/sup]](/article/12316-rynok-skladskoy-nedvijimosti-moskvy-i-sankt-peterburga-v-i-kvartale-2017-goda/Images/09.jpg)

Спрос. Начало года характеризовалось большей активностью арендаторов в сравнении с аналогичным периодом 2016 г. Общий объем сделок аренды, заключенных в течение квартала, превысил 35 тыс. м2 качественных складских площадей. Лидировали сферы логистики и дистрибуции, при этом в общей структуре сделок около 60% площадей было арендовано с участием Knight Frank St.Petersburg.

В целом, можно отметить некоторый рост уровня вакантных площадей на рынке, связанный с ротацией арендаторов.

| Арендатор | Профиль | Объект | Класс | Площадь, м2 |

|---|---|---|---|---|

| Confidential | Логистика | «Октавиан» | А | 15 100 |

| Confidential | Производство | ИП «Ладога» | А | 4680 |

| Faberlic | Логистика | Nordway | А | 3795 |

| Confidential | Confidential | «А Плюс Парк Санкт-Петербург-1» | А | 3500 |

| Garage Tools | Дистрибуция | «Армада Парк» | А | 3200 |

| Revada | Дистрибуция | «А Плюс Парк Санкт-Петербург-1» | А | 3000 |

| Imperia | Дистрибуция | «Терминал» | B | 2015 |

Заявленные ставки аренды складских помещений в среднем стабильны и остаются на уровне конца 2016 г.: в классе А – 430–550 руб./м2/мес., включая НДС и операционные расходы, в классе В – 300–500 руб./м2/мес., включая НДС и операционные расходы.

Прогноз. До конца 2017 г., согласно заявленным девелоперами планам, ожидается ввод в эксплуатацию еще около 90 тыс. м2 качественных складских площадей.