Сегмент Multi-let Light Industrial в России: обзор рынка многопользовательских складов малых размеров

Light Industrial (LI) – общепринятое обозначение объектов коммерческой недвижимости, имеющих промышленное или складское назначение, но отличающихся небольшими размерами – от нескольких сот до нескольких тысяч квадратных метров.

Этот сегмент промышленной недвижимости характеризуется меньшим негативным влиянием на окружающую среду и гораздо чаще встречается вблизи жилой застройки. Он не включает логистические объекты и дистрибуторские центры, которые в рамках классификации рынка коммерческой недвижимости рассматриваются отдельно

Объекты Multi-let Light Industrial (далее – MLLI) – это многопользовательские малые склады индивидуального доступа. Такие промышленные объекты состоят из нескольких индивидуальных блоков, имеющих отдельные входы, подъемные ворота и в большинстве случаев прилегающее офисное помещение. Отдельные блоки могут быть небольшими по размеру (100–300 м2), средними (300–1000 м2) и достаточно большими (1000–5000 м2). Площадь отдельного блока может быть увеличена под нужды арендатора за счет объединения нескольких прилегающих друг к другу блоков.

MLLI – объект недвижимости (или комплекс объектов недвижимости), находящийся под управлением одного оператора и состоящий из отдельных, различных по размерам и видам использования помещений, которые занимают многочисленные компании-арендаторы. MLLI относятся к сегменту с самым большим разнообразием объектов – по размерам, объемно-планировочным решениям, сочетанию видов использования и расположению, а также по типам арендаторов и арендным условиям.

В составе комплекса могут быть офисные, складские помещения, помещения, используемые под легкое промышленное производство, предоставление услуг или торговлю. Арендаторами помещений в складских комплексах формата MLLI являются компании из самых разнообразных отраслей экономики – простые сборочные предприятия и высокотехнологичные производства, инженерные и проектировочные компании, компании из сектора телекоммуникаций, транспортные, строительные, торговые компании, предприниматели, занятые в е-коммерции, а также дизайнерские студии, образовательные учреждения и даже дата-центры.

Небольшая стоимость активов и необходимость трудоемкого менеджмента делали MLLI малоинтересными для глобальных корпоративных инвесторов в период бурного роста рынка недвижимости. Однако в кризисные периоды, периоды повышенной неопределенности и структурных изменений в экономике этот класс активов постепенно превращается из «нишевого» продукта в отдельный инвестиционно привлекательный сегмент.

Форматы складов малых размеров, наиболее распространенные в России, и их недостатки

End Users – строят сами

- грубые ошибки в проектах;

- некачественное строительство;

- объект не инвестиционного уровня.

Big Box – аппендиксы

- редко появляются на рынке;

- собственники неохотно делят блоки;

- не всегда нужен потолок в 12 м;

- нет доступа к зарядной комнате.

Класс В – точечная застройка

- отдельные блоки слишком большие;

- не имеют собственной офисной части;

- трудности с привлечением арендаторов;

Класс С – советский фонд

- нет представительного офиса;

- ветхие здания;

- многоэтажные склады;

- платный въезд на территорию.

![[b]Структура предложения Light Industrial в России по типу помещений, %[/b]](/article/18225-segment-multi-let-light-industrial-v-rossii-obzor-rynka-mnogopolzovatelskih-skladov-malyh-razmerov/Images/03.jpg)

Инвестиционную привлекательность MLLI определяют следующие существенные отличия от активов других классов:

- стоимость аренды в комплексах MLLI – одна из самых низких среди всех сегментов рынка коммерческой недвижимости, а значит, эти объекты являются оптимальным решением для предприятий малого и среднего бизнеса, индивидуальных предпринимателей или стартапов;

- широкая диверсификация арендаторов по отраслям, размерам и договорным условиям помогает сохранять устойчивость арендного потока даже в кризисные периоды;

- многочисленный пул арендаторов означает, что оператор не несет рисков, связанных с дефолтом/ банкротством единственного крупного арендатора, как в логистическом объекте;

- низкая стоимость ремонта или отделки помещений: в силу «промышленного» характера объекта арендаторы предъявляют меньше требований к его качественным характеристикам;

- высокая скорость строительства позволяет адаптировать объемы нового предложения под ситуацию на рынке;

- простой дизайн и низкая стоимость строительства в сравнении с другими типами коммерческой недвижимости обеспечивают привлекательную доходность.

Еще одна особенность сегмента – достаточно быстрая сменяемость арендаторов – определяет дополнительную возможность повышения стоимости актива за счет более интенсивного операционного управления объектом.

Оценка существующего предложения

На начало 2016 г. совокупный объем предложения на рынке складской недвижимости России оценивался в 20 млн м2. Из них, по оценкам Skladman USG, на долю сегмента MLLI приходилось 5 млн м2, или 25% всего объема предложения.

98% существующего предложения в сегменте MLLI относится к некачественному фонду. Объем предложения объектов инвестиционного уровня насчитывает всего 2% площадей, или 100 тыс. м2.

Российский сегмент MLLI не отличается разнообразием предложения. До 70% всего предложения в сегменте MLLI составляют склады класса С – объекты советской эпохи, как правило, в составе бывших фабричных комплексов. Предложения в складских комплексах класса В, часто не соответствующие требованиям рынка, оцениваются в 15%. Не более 10% предложения приходится на площади в составе крупных логистических комплексов (Big Box), в силу планировочного решения не востребованные крупными клиентами.

Многие компании, не сумев найти помещение, отвечающее потребностям их бизнеса, вынуждены строить такие склады сами: такие объекты составляют 5% предложения в сегменте. Отсутствие опыта и понимания деталей часто оборачивается ошибками в девелопменте.

В складских комплексах класса А выделение блоков площадью 1 тыс. м2 технически возможно, но такие помещения не востребованы арендаторами: узкий длинный блок – без собственного входа, с одними воротами, без доступа к зарядной комнате и без собственного офисного помещения – мало пригоден под нужды небольшого предприятия. К тому же собственники таких комплексов не заинтересованы в делении площадей под множество мелких арендаторов.

| Город | Объем предложения, тыс. м2 | Вакантность, % | Средняя стоимость аренды, руб./м2/год (минимальная/ максимальная) | Средняя цена продажи, руб./м2/год (минимальная/ максимальная) | Объем спроса в годовом выражении (экспертно), тыс. м2 | Численность населения на 01.01.2016 г., тыс. чел. | Обеспеченность на 1000 жителей складами малого размера, м2 | Оборот розничной торговли в 2015 г., млрд руб. |

|---|---|---|---|---|---|---|---|---|

| Москва | 1600 | 5 | 5100/ 13 500 | 52 000/ 80 000 | 400 | 12 108 | 132 | 4474,0 |

| Санкт-Петербург | 1000 | 7 | 2900/ 8700 | 36 500/ 66 750 | 100–150 | 5132 | 195 | 1057,6 |

| Новосибирск | 300 | 9 | 2400/ 5400 | 18 000/ 45 000 | 50–80 | 1548 | 194 | 443,8 |

| Екатеринбург | 450 | 4 | 2900/ 6000 | 10 500/ 35 000 | 100 | 1412 | 319 | 720,0 |

| Нижний Новгород | 170 | 5 | 1800/ 3600 | 14 000/ 36 000 | 30 | 1264 | 134 | 625,1 |

| Казань | 280 | 9 | 1500/ 3000 | 10 400/ 29 500 | 50 | 1191 | 235 | 776,2 |

| Самара | 200 | 7 | 1200/ 2900 | 10 000/ 28 000 | 50 | 1172 | 171 | 590,0 |

| Челябинск | 200 | 4 | 1200/ 2400 | 7000/ 23 300 | 30 | 1169 | 171 | 209,5 |

| Омск | 200 | 6 | 1150/ 2700 | 6000/ 16 200 | 30 | 1166 | 172 | 298,9 |

| Ростов-на-Дону | 250 | 6 | 1600/ 3700 | 13 200/ 27 000 | 70 | 1110 | 225 | 824,9 |

| Уфа | 50 | 7 | 1400/ 3100 | 12 600/ 35 000 | 10 | 1097 | 46 | 784,7 |

| Красноярск | 80 | 2 | 2100/ 3800 | 18 000/ 39 500 | 30 | 1036 | 77 | 487,1 |

| Пермь | 50 | 4 | 1400/ 3000 | 10 900/ 26 700 | 10 | 1042 | 48 | 487,4 |

| Волгоград | 80 | 8 | 1100/ 2950 | 9600/ 24 300 | 30 | 1018 | 79 | 347,6 |

| Воронеж | 150 | 6 | 2900/ 3200 | 8000/ 26 000 | 40 | 1014 | 148 | 462,5 |

Рынок складов малых размеров в Москве и Московской области

Общий объем предложения в сегменте складов малых размеров (LI) и MLLI Московского региона составляет всего 1,6 млн м2. Качественное предложение на рынке региона около 230 тыс. м2 (14,3%).

Однако надо иметь в виду, что на российском рынке складская недвижимость сегмента MLLI реально не всегда имеет индивидуальные зоны доступа. На складском рынке Москвы и Московской области недвижимость, частично или полностью соответствующая критериям MLLI, представлена в следующих форматах:

- офисно-складские комплексы (ОСК) – среди объектов данной категории есть качественные объекты класса А и В;

- реконструированные производственные территории (РПТ) класса С и D, реже В;

- помещения свободного назначения (ПСН), расположенные на первых и цокольных этажах жилых зданий, в торговых центрах и административных зданиях.

«Объекты, используемые под склады малого формата, представляют собой преимущественно старый некачественный производственный, складской, офисный и торговый фонд. Основной акцент делается на местоположении, близости покупателя и низкой стоимости аренды», – отмечает Ольга Цимбаленко, заместитель генерального директора Skladman USG.

Отдельно стоящие здания. Объем предложения в сегменте складов малых размеров (LI) в Московском регионе крайне ограничен. Общая площадь отдельно стоящих зданий (до 1 тыс. м2) в Москве и Московской области оценивается в 100–150 тыс. м2. Примечателен тот факт, что все выявленные объекты относятся к некачественному фонду: перестроенные административные здания, реконструированные гаражные пространства, неотапливаемые боксы, подвалы и цокольные этажи небольших зданий, бывшие овощехранилища и базы малых форматов. Качественное предложение, соответствующее критериям малого склада (LI), в Московском регионе отсутствует.

Стоит отметить, что некачественный фонд советского периода (производственные, складские и административные здания) тяготеет к малой и средней нарезке пространства (от 50 до 600–700 м2) из-за объемно-планировочных решений и кабинетной планировки зданий. Таким образом, даже крупные объекты сегмента складов малых форматов (LI) ориентированы на работу с пулом мелких и средних арендаторов.

| Название | Адрес | Класс | Общая площадь, м2 | Доля офисных площадей в комплексе, % | Уровень вакантных площадей, склады, % | Уровень вакантных площадей, офисы, % | Ввод |

|---|---|---|---|---|---|---|---|

| Бизнес-парк «Трой» | 1-й Грайвороновский пр-д, 20 | В | 145 260 | 47 | 10 | 7 | 2006 |

| «Джи-Эс Парк» | Волгоградский просп., д. 42, к. 3 | В | 64 500 | 18 | 0 | 0 | 2006 |

| Офисно-производственно-складской комплекс | Дорогобужская ул., 14 | В | 64 000 | 18 | 5 | 10 | 1993* |

| «Элит Кроус» | 31-й км МКАД (внутр. сторона) | В | 25 307 | 31 | 2 | 9 | 2000 |

| «Москапстрой» | Дорожная ул., д. 1, к. 5, стр. 3 | А | 25 300 | 17 | 0 | 0 | 2010 |

| «Восточные ворота» | 14-й км МКАД (внутр. сторона) | А | 24 100 | 26 | 3 | 5 | 2006 |

| «Кулон 8 марта» | 8 Марта ул., д. 12 | А | 16 000 | 50 | 0 | 0 | 2000, 2010** |

| «Кулон Южный» | Дорожная ул., д. 3, к. 6 | А | 14 000 | 39 | 0 | 0 | 2004 |

| Офисно-складской комплекс | Серебрякова пр-д, вл. 6 | А | 12 000 | 58 | 0 | 0 | 2007 |

| «Интеркомплекс» | 2-я Лыковская ул., д. 63 | А | 11 800 | 15 | 0 | 0 | 2010, 2011** |

** Вторая очередь

Офисно-складские комплексы (ОСК). Объем рынка офисно-складских помещений класса А и В в Москве весьма ограничен по размерам в сравнении с собственно офисными и складскими рынками. Общий объем предложения складских площадей класса А и В в рамках офисно-складских комплексов в черте города составляет около 230 тыс. м2. Это равнозначно 2% общего фонда предложения качественных складских помещений в Московском регионе (Москва и область). Общий объем предложения офисных помещений в рамках ОСК составляет 171 тыс. м2, или 0,9% общего предложения офисов класса А и В в Москве.

Совокупная площадь ОСК, где возможна аренда помещений малых форматов, в Московском регионе составляет около 530 тыс. м2, в т. ч. 230 тыс. м2 приходится на качественные объекты.

За последние три года не было реализовано ни одного нового ОСК в Москве и Московской области, ориентированного на арендаторов малого формата. На территории Москвы нового предложения не формируется из-за ограниченного доступа к земельным ресурсам, а в Московской области реализация девелоперских проектов в сегменте складской недвижимости сконцентрирована на крупных проектах, где минимальный складской блок составляет 2–5 тыс. м2.

Реконструированные производственные территории. Формат производственных территорий – это заводы, комбинаты, производственные базы, которые обладают удобным расположением и близостью к центру города или крупным жилым массивам. Производство на таких объектах давно остановлено, а площади сдаются в аренду. Причем арендовать площади могут как под производственные цеха, так и под склад и даже, если необходимо, офис.

Такие объекты редко проходят реконструкцию, величина арендной ставки обычно невелика. Кроме большой высоты потолков, что традиционно для заводских помещений, такие объекты обычно не могут похвастаться качественными конкурентными преимуществами. Однако подобные объекты успешно делятся на небольшие помещения и сдаются арендаторам, для которых важна близость к городской инфраструктуре.

Совокупное предложение данного подсегмента складской недвижимости Московского региона составляет около 800 тыс. м2. В основном складские помещения сконцентрированы вокруг бывших крупных производственных зон.

Следует отметить, что, действительно, эксплуатировать как малое складское помещение возможно максимум 50% совокупного предложения. Поэтому реальный объем предложения составляет около 400 тыс. м2 (складской и офисной части в совокупности). Как показывает практика, под офисную функцию выделяется не более 5%, а в редких случаях – около 10–12%.

Предпосылок для развития подобных складских объектов – реализации более качественного предложения класса В/В+ или А – на рынке не выявлено. Объекты складского назначения, в которых возможна аренда малых складов, производственных помещений и офисов, в Московском регионе преимущественно некачественные и относятся к советскому периоду строительства. Совокупный объем их предложения составляет 400 тыс. м2. Качественные характеристики объектов недвижимости – низкие, перечень услуг, предоставляемых арендаторам, сильно ограничен. Основным конкурентным преимуществом подобных реконструированных производственных территорий является низкая стоимость аренды и близость к инфраструктуре города.

| Название | Адрес | Класс | Общая площадь, м2 |

Доля офисных площадей в комплексе, % | Уровень вакантных площадей, склады, % | Уровень вакантных площадей, офисы, % | Ввод |

|---|---|---|---|---|---|---|---|

| Складской комплекс «Москворецкая база» | Котляковский пер., д. 1 | С | 290 000 | 5 | 4 | 2 | 1990 |

| Складской комплекс «Курьяновское» | Проектируемый пр-д № 4386, д. 1 | С | 155 000 | 3 | 3 | 1 | 2000 |

| Складской комплекс «Штейн-Эстейт» | Электродная ул., д. 11 | С | 50 000 | 12 | 0 | 3 | 2006 |

| Складской комплекс «Сетунь «АЛГ» | Братьев Фонченко ул., д. 19 | С | 25 000 | 2 | 4 | 0 | до 1990 |

| Название | Адрес | Класс | Общая площадь, м2 |

Доля офисных площадей в комплексе, % | Уровень вакантных площадей, склады, % | Уровень вакантных площадей, офисы, % | Ввод |

|---|---|---|---|---|---|---|---|

| ОСК «Аврора» | Алтуфьевское ш., д. 37 | С | 140 000 | 28 | 5 | 1 | 1990, 2010 |

| ОСК «Нагатинский терминал» | Проектируемый пр-д № 4062 | С | 21 000 | 18 | 2 | 0 | 1995 |

| ОСК «Жуковка» | Троицк, г. п. Первомайское, дер. Жуковка | С | 11 300 | 20 | 10 | 0 | 2010 |

| ОСК «База Москворечье» | 1-й Котляковский пер., 4А, стр. 2–4 | С | 10 598 | 27 | 0 | 0 | 1970 |

Помещения свободного назначения, которые можно отнести к сегменту складов малых размеров, располагающиеся в старых административных зданиях свободного назначения и используемые под малые склады, относятся к формату некачественной торговой (торговые центры и стрит-ритейл) и офисной недвижимости. Переход данных помещений под складскую и производственную функции связан с высокой конкуренцией в торговом и офисном сегменте, а также с недостатком помещений под склады и легкие производства в черте города.

Следует отметить, что тенденция на изменение формата использования подобных помещений, т.е. перевод в торговую или офисную недвижимости и, таким образом, сокращение данного предложения, сохраняется.

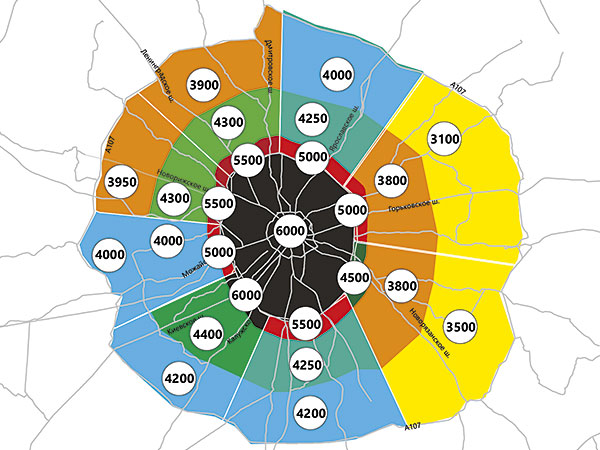

Арендные ставки в сегменте складов малых размеров и многопользовательских малых складов с индивидуальными зонами в Московском регионе варьируются в зависимости от специфики объекта (административное здание, складское или промышленное, торговое и др.) и качества помещения (класс, наличие ремонта или дополнительного оборудования и т. п.).

Минимальный средний уровень арендных ставок в размере 5100 руб./м2/год выявлен на складских помещениях малых форматов, расположенных на территории складских и производственных комплексов. Средняя стоимость продажи данного типа малых складов составляет 52 тыс. руб./м2.