Топ-20 мировых поставщиков напольного транспорта в 2019 году

Ориентируясь на повышение производительности и эффективности, более рациональное использование рабочей силы на складе и в распределительном центре, компании поддерживают спрос на рынке напольного транспорта, продолжая вкладывать средства в погрузочную технику как с электрическим приводом, так и с двигателем внутреннего сгорания (ДВС).

После обновления максимума в 2017 г. продажи на рынке погрузочной техники Северной Америки в прошлом году снова превзошли предыдущие показатели: их объем здесь в целом составил более четверти миллиона новых машин. По данным Ассоциации промышленного транспорта (Industrial Truck Association, ITA), в 2018 г. по сравнению с 2017 г. этот показатель увеличился на 2,8%, при этом устойчивый рост наблюдался в большинстве классов напольного транспорта.

Как сообщает ITA, продажи погрузочной техники в регионе на конец прошлого года достигли 260 180 ед., при этом поставки электроприводных моделей и моделей с ДВС росли примерно одинаковыми темпами (за год на 2,8% и 2,7% соответственно). В целом доля электроприводного оборудования составила примерно 64% рынка, при этом на весь рынок промышленного транспорта ежегодно приходится более чем $25 млрд в ВВП США, сообщает ассоциация. Канада и Мексика остаются двумя крупнейшими странами-экспортерами для производителей погрузочной техники в США.

Наряду со своими коллегами из Северной Америки производители погрузчиков из других регионов мира также продемонстрировали впечатляющий рост продаж в прошлом году.

В 2018 г. все крупнейшие производители – Toyota, KION, Jungheinrich, Mitsubishi, Crown Equipment сохранили свои прежние места в рейтинге. Каждая из компаний первой пятерки увеличила продажи более чем на 5% по сравнению с 2017 г. Сегодняшние лидеры, особенно Toyota и KION, продолжают расширять свою деятельность за пределы рынка напольного транспорта и выходят на более широкий рынок услуг по организации цепочки поставок.

Скотт Джонсон (Scott Johnson), председатель совета директоров ITA и вице-президент по маркетингу и продажам компании Clark Material Handling (№ 10 в рейтинге 2018 г.), считает, что «очень здоровая» отрасль поддерживает рост большинства активов производителей и развитие разных классов техники. «Наша отрасль является финансовым донором нескольких лет непрерывного развития, которое позволило производителям инвестировать средства в свои производственные мощности и производственные процессы, – комментирует он. – Сегодня каждый из них действительно выпускает продукцию мирового уровня».

| Место в 2018 г. | Компания | Место в 2017 г. | Объем продаж в 2018 г., $ млн | Объем продаж в 2017 г.. $ млн | Изменение объема продаж в 2017–2018 гг.,% | Место расположения головного офиса | Классы выпускаемой техники | ||||

|---|---|---|---|---|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | |||||||

| 1 | Toyota Industries Corporation | 1 | 13 292** | 11 393 | 16,7 | Аичи, Япония | + | + | + | + | + |

| 2 | KION Group AG | 2 | 6633** | 6306 | 5,2 | Висбаден, Германия | + | + | + | + | + |

| 3 | Jungheinrich AG | 3 | 4363 | 4120 | 5,9 | Гамбург, Германия | + | + | + | + | |

| 4 | Mitsubishi Logisnext Co., Ltd. | 4 | 4270 | 3833 | 11,4 | Киото, Япония | + | + | + | + | + |

| 5 | Crown Equipment Corp. | 5 | 3480 | 3080 | 13 | Нью-Бремен, шт. Огайо, США | + | + | + | + | + |

| 6 | Hyster-Yale Materials Handling, Inc. | 6 | 3174 | 2885 | 10 | Кливленд, шт. Огайо, США | + | + | + | + | + |

| 7 | Anhui Forklift Truck Group Co., Ltd. | 7 | 1414 | 1347 | 5 | Хефей, Анхой, КНР | + | + | + | + | + |

| 8 | Hangcha Group Co., Ltd. | 8 | 1227 | 1077 | 13,9 | Ханчжоу, КНР | + | + | + | + | + |

| 9 | Clark Material Handling International, Inc. | 10 | 790 | 781 | 1,2 | Сеул, Южная Корея | + | + | + | + | + |

| 10 | Doosan Industrial Vehicle | 9 | 740** | 670 | 10,4 | Сеул, Южная Корея | + | + | + | + | + |

| 11 | Komatsu Ltd. | 11 | 649* | 649 | 0 | Токио, Япония | + | + | + | ||

| 12 | Hyundai Heavy Industries | 12 | 477* | 477 | 0 | Ульсан, Южная Корея | + | + | + | + | |

| 13 | Lonking Forklift Co., Ltd. | 13 | 343* | 343 | 0 | Шанхай, КНР | + | + | |||

| 14 | EP Equipment, Ltd. | 14 | 294 | 236 | 24,6 | Ханчжоу, КНР | + | + | + | + | |

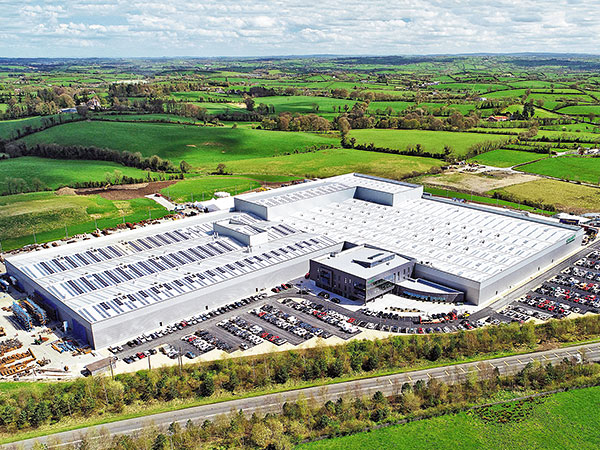

| 15 | Combilift Ltd. | 15 | 293 | 259 | 13,1 | Монаган, Ирландия | + | + | + | + | + |

| 16 | Manitou | 16 | 218 | 197 | 10,7 | Ансенис Седекс, Франция | + | + | + | + | |

| 17 | Konecranes | 17 | 185* | 185 | 0 | Хювинкяа, Финляндия | + | ||||

| 18 | Godrej & Boyce Mfg. Co. Ltd. | 20 | 79 | 71 | 11,3 | Мумбай, Индия | + | + | + | + | + |

| 19 | Hubtex Maschinenbau GmbH & Co. KG | 18 | 72 | 79 | -8,9 | Фулда, Германия | |||||

| 20 | Paletrans Equipment | 19 | 69* | 69 | 0 | Кравинхос, Бразилия | + | + | + | + | + |

|

* данные по объему продаж компании за 2018 г. не были доступны к моменту публикации рейтинга, поэтому они были оставлены такими же, как в 2017 г.; ** указан объем продаж только в бизнес-сегменте напольного транспорта. Источник: Modern Materials Handling |

|||||||||||

Правила меняются

Отрасль напольного транспорта может быть хорошо развитой, но это не означает, что производители, работающие в ней, почивают на лаврах. Зная об ограничениях, с которыми сталкиваются конечные пользователи в современной сфере электронной коммерции/омниканальной дистрибуции, эти компании постоянно ищут новые способы, чтобы помочь им работать разумнее, лучше и безопаснее. «Как группа производителей мы постоянно находим пути совершенствования нашей погрузочной техники и повышения уровня безопасности, который мы устанавливаем в этой технике», – говорит Джонсон. – В этом отношении я очень горжусь своими коллегами по цеху».

По мере того как рынок электронной коммерции продолжает расширяться, производители вилочных погрузчиков вводят новые требования к напольному транспорту класса 3 (ручные тележки с электроприводом) и другим транспортным средствам, обеспечивающим техническую поддержку складских операций с высокой скоростью обработки/высокой оборачиваемостью товаров. «Электронная коммерция является реальным фактором в некоторых вещах, которые мы делаем сейчас, – считает Джонсон, – и она действительно стимулирует высокие продажи в отрасли».

Подводя итоги, эксперт говорит, что ITA считает очень сбалансированными показатели роста во всех классах напольного транспорта, среди которых также электроприводная техника, управляемая сидящим оператором (классы 1 и 2), и погрузчики с ДВС (классы 4 и 5). Он утверждает, что рынок все больше захватывают транспортные средства с электроприводом – это явление, которое расширяет продажи напольного транспорта в целом, а также сокращает «традиционную сферу применения погрузчиков с ДВС».

«Когда рабочие характеристики электроприводного транспортного средства становятся такими же или выше, чем у погрузчика с ДВС, это действительно меняет правила игры, – говорит Джонсон. – Эти продукты уже достигли такого уровня, что получили признание на рынке, и потребитель или конечный пользователь понимают, что их можно использовать».

Сложившаяся ситуация довольно резко меняет то исторически сложившееся представление, что традиционное решение для обработки грузов внутри или вне распределительного центра требует использования либо бензинового, либо дизельного погрузчика. «Сегодня дело обстоит иначе, – говорит Джонсон. – Уже сейчас есть электрические погрузчики, которые могут справляться с задачами противовесных погрузчиков с ДВС и работать так же эффективно, как они. Это действительно изменило динамику рынка».

Безопасность – это хорошо обученный оператор

Будучи главой ITA и хорошо зная текущую рыночную ситуацию, Джонсон обращает внимание на ряд вариантов электропогрузчиков с литий-ионными батареями для многосменной работы и с нулевой эмиссией сажи, которые выходят на рынок уже сейчас. «Все это привлекательно для многих сегодняшних покупателей, в том числе мелких семейных предприятий и крупных потенциальных национальных заказчиков. Это обеспечивает достаточно широкий спрос», – отмечает он.

Джонсон говорит, что поскольку количество применяемых погрузочных средств, а также количество операторов, необходимых для их эксплуатации, продолжает расти, ITA и ее участники уделяют еще больше внимания безопасности и обучению. В рамках проводимого ITA Национального дня безопасности погрузчиков (Вашингтон, округ Колумбия) в 2019 г. ее члены обсудили, каким образом в настоящее время в более чем 300 отраслях промышленности эксплуатируется свыше 4,5 млн погрузчиков. По словам эксперта, это является свидетельством того влияния, которое производители погрузочной техники и их дилеры оказывают на экономику США, а также требовательного подхода к характеру обучения и безопасности операторов в контексте эргономики рабочего места.

«Утверждение «безопасный оператор – это обученный оператор, а обученный оператор – безопасный оператор» звучит достаточно просто, но мы искренне верим в это, – говорит Джонсон. – Хоть мы все очень активно конкурируем на рынке, когда речь идет о технических стандартах, безопасности и других отраслевых проблемах, тем не менее можем собраться вместе с целью проведения позитивных и продуктивных переговоров, чтобы прийти к консенсусу в том, что лучше для отрасли и для оператора.

Ключевые проблемы и вызовы

Вы не можете иметь стабильный рост в отрасли в течение 48 месяцев без каких-либо трудностей, и естественно, что за этот период индустрия напольного транспорта столкнулась со своей проблемой. В частности, стабильная нехватка рабочей силы и постоянный уровень общенациональной безработицы в 3,6% затрудняют поиск, подбор и сохранение численности рабочих рук, необходимых для производства. Столь же трудно решаемым вопросом является поиск новых дилеров, желающих заняться поставками новых серий погрузочной техники, – проблема,которую Джонсон приписывает неэффективному планированию преемственности. «Как индустрия мы боремся за то, чтобы привлечь эту «свежую кровь» или ту новую волну лидеров, которые хотят прийти на рынок и воспользоваться тем, что действительно является отличным бизнесом, – говорит он. – Это постоянная проблема для нас».

В этом году политические реалии, а также связанные с ними изменения таможенных тарифов и торговые войны не были благоприятными для производителей, которые ведут бизнес в глобальном масштабе. Называя политическую обстановку «одним из самых больших препятствий» для развития отрасли напольного транспорта, Джонсон констатирует, что ITA выступает за свободную и справедливую торговлю: «Наш единодушный ответ нашему руководству в округе Колумбия таков – мы не думаем, что изменение тарифов это правильный путь. Мы действительно считаем, что нам нужны свободная и справедливая торговля и хорошие торговые партнеры, но тарифы (как для экспорта, так и для импорта) – проблема для нашей отрасли».

Сдержанный оптимизм

Несмотря на проблемы, которые могут помешать развитию в нынешнем году, североамериканская индустрия автопогрузчиков находится в хорошем состоянии и способна поставить еще один рекорд. Конечно, это станет известно только при подведении годовых итогов. Признавая, что это будет трудно, учитывая постоянные рекордные продажи последних лет, Джонсон говорит, что даже при небольшом спаде количество заказов в столь мощной отрасли все равно останется большим.

«Я по-прежнему испытываю осторожный оптимизм, – говорит Джонсон. – Когда я смотрю на тот импульс и силу инерции, под действием которых наша промышленность росла последние пять-семь лет, то думаю, что это можно назвать фантастически успешным развитием. Даже если в 2019 г. у нас будет небольшой откат назад, это все равно будет фантастический год».

| Регион | Объем заказов, ед. | Объем поставок, ед. | ||||

|---|---|---|---|---|---|---|

| 2017 г. | 2018 г. | Рост, % | 2017 г. | 2018 г. | Рост, % | |

| Европа (53 страны/территории | 470 366 | 524 063 | 11,42 | 460 620 | 508 412 | 10,38 |

| Северная и Южная Америка (55 стран/территорий) | 315 619 | 328 610 | 4,12 | 276 698 | 303 620 | 9,73 |

| Азия (43 страны/территории) | 568 185 | 637 201 | 12,15 | 555 663 | 630 310 | 13,43 |

| Африка (57 стран/территорий) | 18 054 | 20 851 | 15,49 | 18 341 | 19 164 | 4,49 |

| Океания (29 стран/территорий) | 22 771 | 27 254 | 19,69 | 22 468 | 28 017 | 24,70 |

| Всего | 1 394 995 | 1 537 979 | 10,25 | 1 333 790 | 1 489 523 | 11,68 |

Рост в регионах

Организация Worldwide Industrial Truck Statistics (WITS) отслеживает ежеквартальные и ежемесячные статистические данные о продажах напольного транспорта, и ее отчет составлен шестью торговыми группами из Северной Америки, Бразилии, Японии, Кореи, Европы и Китая.

Согласно оценкам WITS за 2018 г., объем заказов на эту технику во всем мире увеличился на 10,25%, а мировые поставки – на 11,68%. Кроме того, данные WITS за 2018 г. показывают:

- Ситуация в Северной и Южной Америке несколько улучшилась по сравнению с максимумом, который был достигнут в 2017 г. Рынок получил 328 610 заказов и продемонстрировал рост на 4,12%.

- Регион Океании показал наибольший рост объемов заказов (19,69%) и поставок (24,7%).

- На европейском рынке наблюдался двузначный рост заказов (11,42%) и поставок (10,38%).

Как оцениваются поставщики

Чтобы иметь возможность участвовать в ежегодном рейтинге двадцати лучших производителей напольного транспорта ММН, компания должна производить и продавать технику, по крайней мере, одного из семи классов, принятых Индустриальной ассоциацией производителей напольного транспорта (ITA).

Классы техники определяются типом двигателя, функциональными возможностями ее работы в разных окружающих средах, местом расположения оператора и характеристиками оборудования:

- класс 1 – вилочные противовесные электропогрузчики с пневматическими или бандажными шинами;

- класс 2 – узкопроходные электроприводные машины с массивными шинами;

- класс 3 – электроприводная погрузочная техника с поворотной рукояткой и площадкой для оператора или без нее;

- класс 4 – вилочные погрузчики с противовесом, двигателем внутреннего сгорания и массивными шинами, подходящие для использования внутри помещений на твердых дорожных покрытиях;

- класс 5 – вилочные погрузчики с противовесом, двигателем внутреннего сгорания и пневмошинами, подходящие для использования вне помещений, в том числе на неровных дорожных покрытиях;

- класс 6 – тягачи и тележки без вил, с электромотором или двигателем внутреннего сгорания, способные буксировать груз массой не менее 1 тыс. фунтов;

- класс 7 – вилочные погрузчики высокой проходимости.

Техника классов 6 и 7 не имеет отношения к рейтингу ММН, поэтому в таблицах приведены только классы 1–5. Место каждой компании в рейтинге определяется в соответствии с показателем ее дохода от продаж приводного напольного транспорта по всему миру в течение последнего бюджетного года. Показатели продаж, представленные в иностранной валюте, пересчитаны в доллары США по обменному курсу на 31 декабря 2018 г.